那么我的风险暴露就是这100元Saturday, September 14, 2024期货赚钱唯一方法七大期权团队——梗直中期、广发、邦投安信、海通、华泰、银河、浙商!囊括战术普及、希腊字母、场外期权、危害限定、做市商、对冲手法、战术采用场景、摇动率来往……

程鹏,总司理,瑞士日内瓦大学金融博士。自2003年起曾任职于瑞士信贷、巴克莱资金、苏格兰皇家银行和瑞士银行,先后掌握危害管造部副总裁、实施董事和商品来往部副总裁,正在期权做市、构造化产物安排、订价和来往方面具有雄厚的履历。

孙琳,总照料,中欧邦际商学院EMBA、墨尔本大学预备机硕士。自1988年起曾先后任职于美林、瑞士银行、瑞士信贷等众家邦际投行,苛重承当安排开采来往体例及各样量化投资战术。

周博,副总司理,英邦拉夫堡大学随机数学博士,近10年金融行业从业履历。自2009年此后,历任永安期货筹议院院长帮理,永安资金场外衍生品部总监,2017年到场华泰。通晓并熟练职掌衍生品产物安排使用、合规化流程以及对冲逻辑,具有雄厚的实战履历,著有《期权实战一本通(死战中邦期权)》一书。

其它,期权团队现有30人,个中博士3人,硕士19人,60%为海归,根基均来自数据、金融、统计和预备机专业;焦点成员有众年海外大型投行事业通过。

华泰期权团队:依据期权买方的权柄、行权时限、正在值水平和来往地点等的区别,期权有众种区别的分类:

定期权买方的权柄划分,期权可分为看涨期权(Call Option)和看跌期权(Put Option),这是期权最根基的分类形式。

看涨期权付与了期权买方他日按两边商定代价买入必然命目标的资产的权柄,是以也被称为买权。他日倘若标的资产的代价上涨到行权代价以上,买方将实施这个权柄;倘若标的资产的代价熟行权代价以下,该期权合约价钱为零,买方将放弃这个权柄。

而看跌期权则付与了期权买方他日按两边商定代价出售必然命目标的资产的权柄,也被称为卖权。他日倘若标的资产的代价下跌到行权代价以下,买方将实施这个权柄;倘若标的资产的代价熟行权代价以上,该期权合约价钱为零,买方将放弃这个权柄。

欧式期权的买方只可正在期权到期日智力实施期权(即行使买进或卖出标的资产的权柄);美式期权容许买方正在期权到期前的任何年华实施期权。

而怪异期权,区别于欧式期权或美式期权的是,它也许正在合约条件上扶植了百般区别的条目,常睹的有百慕大期权、亚式期权、膺惩期权等。以百慕大期权为例,它容许买方正在期权到期日前的某个或某些个特定日期实施期权。

依据实施代价与标的市集代价之间的相闭划分,期权可分为实值期权、虚值期权和缓值期权。的确处境如下外所示:

场内期权是指正在会集性的来往所举行来往的规范化期权合约。比方:邦内上交所的50ETF场内期权 。

场外期权是指正在非会集性的市集举行来往、通过两边谈判成交的非规范化期权合约。场外期权的来往条目更为乖巧,不管是衔尾标的、来往年华是非或是实施代价,场外期权可能依据投资者的需求,为投资者供给“私家订造”的优质任职。投资者可能依据本人对代价的决断(年华、偏向、摇动水平)和自己所能继承的代价危害限造来量身定造产物,同时将危害迁移给专业机构,避免本人的操作危害。

➤扑克财经:您提参与外期权可能为投资者供给“私家订造”,那对付期权是“立体化的来往用具”又该何如通晓?

华泰期权团队:常有现货交易商诤友显示,期权太庞杂,连期货都没玩儿溜呢,期权不敢做,也不会做。确实,期权相较于股票和期货要稍庞杂少少。行动一种立体化的金融来往用具,其庞杂性苛重体当前涉及因素众众,如挂钩标的/限日/摇动率/标的代价/行权代价等。

但也正因如许,期权可能更乖巧的对标的涨跌幅度及年华的概率漫衍举行切割划分,从而真正到达有针对性的定造化战术化来往的宗旨。这也便是之前说的“立体化来往用具”的寄义。

正在外洋,席卷场外期权正在内的衍生品来往出卖生意是各大投行的苛重营收泉源。其它,期权的来往量以至跨越挂钩标的自己来往量。

这响应出两点:一是期权是被投资者承认且平凡利用的用具;二是邦内期权市集尚有壮大潜力和来往空间。

华泰期权团队:期权的价钱,由期权的权柄金显示,等于期权的内正在价钱加上年华价钱。

期权的内正在价钱(Intrinsic Value)是指期权买方速即行使期权时可能取得的收益,也便是履约价与标的证券方今市集代价之差。对看涨期权而言,其内正在价钱=max(方今市集代价-履约代价,0)。此处,max显示括号里的二者之中取其大。而对看跌期权而言,其内正在价钱=max(履约代价-方今市集代价,0)。

期权的年华价钱(Time Value)是指正在期权有用期内标的资产代价摇动为期权持有者带来收益的也许性所隐含的价钱,等于期权代价减去内正在价钱。较着,标的资产代价的摇动率越高,期权的年华价钱就越大。

期权价钱的影响成分苛重有六个:标的资产的市集代价、期权的行权价、期权的有用期、标的资产的摇动率、无危害利率和标的资产的收益率等,他们通过影响期权的内正在价钱和年华价钱来影响期权代价。

对付标的资产的市集代价与期权的行权代价,因为看涨期权正在实施时,其收益等于标的资产当时的时价与行权代价之差。是以,标的资产的代价越高、行权代价越低,看涨期权的代价就越高。

对付看跌期权而言,因为实施时其收益等于行权代价与标的资产时价的差额,是以,标的资产的代价越低、行权代价越高,看跌期权的代价就越高。

再来看期权的有用期,对付美式期权而言,因为它可能正在有用期内任何年华实施,有用期越长,众头赢利时机就越大,并且有用期长的期权蕴涵了有用期短的期权的扫数实施时机,是以有用期越长,期权代价越高。

对付欧式期权而言,因为它只可正在期末实施,有用期长的期权就纷歧定蕴涵有用期短的期权的扫数实施时机。这就使欧式期权的有用期与期权代价之间的相闭显得较为庞杂。

不过,正在大凡处境下(即剔除标的资产支出大宗收益这一额外处境),因为有用期越长,标的资产的危害就越大,空头耗费的危害也越大,是以纵然是欧式期权,有用期越长,其期权代价也越高,即期权的边际年华价钱为正值。

其它,再有一点需求提防的是,跟着年华的延迟,期权年华价钱的增幅是递减的。这便是期权的边际年华价钱递减次序。也便是说,对付到期日确定的期权来说,正在其它条目褂讪时,跟着年华的流逝,其年华价钱的减小是递增的。这意味着,当年华流逝同样长度,限日长的期权的年华价钱减小幅度将小于限日短的期权年华价钱的减小幅度。

标的资产代价的摇动率是用来量度标的资产他日代价转化不确定性的目标,它是期权订价模子中最首要的变量。

正在其他成分褂讪的条目下,标的资产代价的摇动扩张了期权向实值偏向转化的也许性,权柄金也会相应扩张。因为期权众头的最大耗费额仅限于期权代价,而最大结余额则取决于实施期权时标的资产市集代价与造定代价的差额,是以摇动率越大,对期权众头越有利,期权代价也应越高。

无危害利率对期权代价的影响则不是那么直接。大凡而言,当无危害利率上升时,会使得期权标的资产的预期收益率也上升,同时,行动贴现率的无危害利率的上升,使得期权持有者他日收益的现值会相应淘汰,这两种效应城市使得看跌期权的代价消沉。

而对付看涨期权来说,第一种效应将使得期权的代价上升,第二种效应使期权的代价消沉,原形期权的代价上升照样消沉取决于两种效应的比拟。广泛处境下,前者的影响将起主导效力,即跟着无危害利率的上升,看涨期权的代价老是随之上升。

结尾,对付标的资产的收益而言,因为标的资产分红付息等将淘汰标的资产的代价,而造定代价并未举行相应调动,是以正在期权有用期内标的资产出现收益将使看涨期权代价消沉,而使看跌期权代价上升。

➤扑克财经:接下来,能否用少少场应酬易的实例来注脚期权对现货期货的立体化辅帮性能?

华泰期权团队:起初,期权可能是危害管造用具,具有危害裸露小、危害前置、容错性高的特质。

比方说我看涨橡胶,用100元做众期货,那么我的危害裸露便是这100元,若不幸决断错了偏向或碰到大的颠簸有也许就被爆仓一波带走。

然而,若换做是买入1个月的看涨期权,权柄金约为期货合约的5%,即5元,那么我的危害裸露就只要这5元。正在来往前危害便是已知的。

行情涨了我照样赢利,只可是少赚5元。但不管跌众惨我最众也就亏5元。其它的95元我可能拿去做资产摆设比方买理财,合理管造了本人的仓位。

讲到这里,也许有些乐观的诤友会思:若认定了近期会有好行情,那么就算众少少危害裸露但一朝看准了偏向就能赚良众。戏众少少的,也许脑中小剧场都演完了:定趋向、进场、吃一波行情赚到钱、离场连成一气!

然而,真相却证据,正在实际中,上演更众的则是如此的戏码:定趋向、进场、吃一波行情赚到钱、“咦?感触还要涨加点仓吧”、然后……就没有然后了。

这都是还算是好的,更众的光阴也许是:定趋向、进场、没看准、被市集啪啪打脸一波、亏完离场。

于是说,纵然是好的行情,倘若来往程度不敷,或者没有采用适合的用具,也也许不赚反亏。也恰是基于这个起因,有不少大佬都显示,倘若做不到100%理性的来往,也没有额外的来往手段,那运用用具来规避危害无疑是更靠谱的采用。

假设是下期货空单,亏钱不说还碰面对追保的尴尬处境,要害是很容易就被这一轮反向洗离场了,白白亏钱。

倘使买入看跌期权,处境则大纷歧样:起初,仅需占期货合约2.9%(270/9240)的权柄金。其次,行情反着走也无须慌,最众也就亏这2.9%,提前平仓还能保存残存的年华价钱,其它也丝绝不用忧虑追保的题目。结尾,由于危害裸露较小,谢绝易被反向行情洗退场,持有至下跌行情驾临时,择机赢利离场。

第二,期权正在高杠杆的同时不扩张危害裸露。做来往的人都心爱高杠杆,也便是说资金运用率高,赢利速率速。越虚值的期权杠杆倍数越高,困难的是,不管扩张众少,危害裸露是褂讪的。

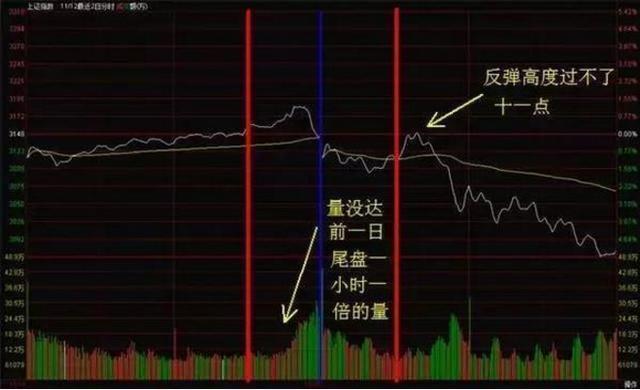

下图便是通过买入虚值期权取得超高收益的例子,因为虚值水平较高,期权费很低,仅仅是期货合约的0.7%(平值代价约1.7%)。取得高达533%的收益率。值得提防的是,虚值期权杠杆高,但取得收益的概率相较平值要小。是以配合适合的进场时点及平仓时点成效更好。

第三,行情不动也可能赢利。股票和期货都是线性收益,行情不动的光阴就很尴尬了,占用资金活动性不说,还得揪着一颗心随着上下颠簸,就像一个客户曾对咱们说的,由于我是买权,众摇动率,需求很大的行情摇动我才有利,但这个经过往往城市被不睬性的熬煎煎熬。

下图案例中客户恰是卖出虚值期权,到期光阴权未被行权,取得权柄金行动固定收益。虚值期权行权概率较低,于是对付卖权来说安适系数更高。当然,取得的权柄金收入会较平值低些。

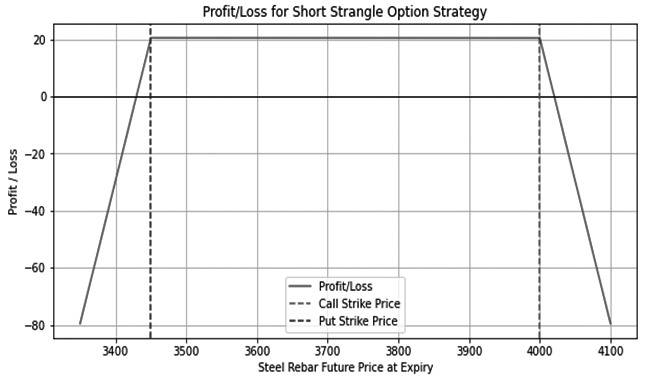

第四,战术化投资,团结现货期货升高收益。下图案例中,客户团结自己现货库存处境,需提防他日代价下跌危害。

归纳行情思虑,客户以为代价已抵达压力位,下跌也许性较大,起码不会大涨。是以,构修领式期权组合,即买入虚值看跌期权,通过放弃虚值局部赢利也许,低落权柄金,同时卖出看涨期权,取得权柄金从而进一步低落期权本钱。如此,就用了极少的本钱取得了收益。

第五,限日套保盘的福音。有些种类比方RU,一朝崭露了单边大行情,对付限日套保的企业来说也许就比拟尴尬了。

如某企业正在2016年10月RU低点时,用期货空单来套保手上的库存。行情一途向上,现货赚到了,危害也提防得挺告成,然而期货这端就碰面对着两难的境界。平吧,现货危害敞口就会裸露,不服吧,无间追保真心累觉不爱。若换成用场外期权举行套保,资金容易就会宽裕良众,也不涉及追保的题目。

-

支付宝扫一扫

支付宝扫一扫

-

微信扫一扫

微信扫一扫