供需层面和货币流动性层面都为大宗商品价格上行提供了有利支撑大宗商品类别2005年以后大宗商品闪现了五轮较大幅度上涨的行情。其内正在驱动一方面取决于供需层面的联系,表现了其商品属性;另一方面也受到环球货泉滚动性的扰动,表现了其金融属性。

大宗商品受众重身分影响,动摇幅度较大。以CRB商品指数行为观测目标,2005年以后,大宗商品通过了5轮涨幅较大上涨的行情,如下图所示:

正在这5轮大宗商操行情中,跟随大宗商品代价的上涨,资源品指数(以本原化工、钢铁、有色金属、煤炭、石油石化申万一级行业指数为代外)均正在一段时候内相对万得全A得到了明白的逾额收益。如下图所示:

靠山:中邦正在2001年12月参与世贸结构后,经济高速兴盛。2005年至2007年间,我邦经济到达这一轮隆盛高点。这偶然间,我邦PMI保护正在55%的中枢,工业填充值增速保护正在15%-20%,GDP增速正在2007年Q2到达15.0%的顶峰。2007年Q2、Q3,CPI、PPI分辩进入上行通道,需求端与供应端同时走向过热。2007年12月重心经济管事集会实践紧缩计谋以担任通胀,经济隆盛进入尾声。经济隆盛期为大宗商操行情奠定了本原。

行情出现来因:这一轮资源股行情的上涨厉重来因一是2006年环球需求继续扩张,二是2007年邦内地产和基筑需求兴盛。原料代价上涨,越发是和煤炭、钢铁类代价的疾捷上行鼓吹了资源股的行情。

行情简直状况:这一轮资源股行情时代,CRB金属现货指数上涨65.55%,CRB工业原料现货指数上涨33.55%,这偶然间A股商场显示出普涨态势,煤炭、代价的大幅上升带头了行业股价的延长。此中2006年11月至2007年9月时代,万得全A涨幅达248.78%,而资源品中煤炭有色金属和钢铁行业的指数涨幅很是明显,分辩高达460.35%、408.21%和305.19%,逾额收益明显。

行情了局状况:跟着经济延长动能的削弱和庄重的货泉计谋,资源品代价正在2008年3月睹顶后回落,资源股行情走向终结。正在商场预期的转变下,资源品代价未能保护股价进一步上升,2008年1月之后,大盘便进入了下行区间。

2、第二轮:2008年12月至2009年腊尾:“四万亿”刺激安放提振需求

靠山:2008年,环球金融危害的影响下,政府为刺激经济延长实践了大周围的投资安放,08年11月推出四万亿经济刺激计划。刺激计划宣告后,我邦GDP增速由09年Q1的6.10%回升至Q4的11.9%,PMI从08年11月的38.8%回升至09年12月的56.60%。这些步骤援手中邦经济杀青了“V”型反转。

行情出现来因:2009年资源股行情厉重由内需拉动,尤其是基筑和房地产投资的高速延长以及家电、汽车等消费品销量的晋升均深化了对上逛资源品的需求。政府的“四万亿”安放和宽松的货泉计谋供给了强力的资金帮帮,金融商场信贷扩张加上基筑、地产和消费商场的炎热,协同鼓吹了资源股的上涨。

行情简直状况:资源股行情从08年12月开头,正在09年腊尾告一段落。这一轮资源股行情时代,CRB金属现货指数上涨75.10%,CRB工业原料现货指数上涨42.39%。商场的乐观预期和政府计谋的强力撑持是资源股行情强势的厉重鼓吹力,股价也对应商品代价上涨大约4个月的领先周期。08年11月-09年7月时代,万得全A涨幅达133.96%。资源股外示强劲,有色金属、煤炭、钢铁为首的指数大幅领涨,涨幅分辩达271.37%、240.24%、135.52%。

行情了局状况:纵然资源品代价和产量均有明显上涨,但因为7月新增贷款低沉、基筑和房产投资增速回落,商场对经济苏醒的乐观预期受到报复,导致资源股陷入调理。跟着经济信贷的收紧,资源股的股价睹顶,商场品格曩昔期的资源股行情转向了受计谋扶帮的消费操行情,汽车和家电等行业成为了新的商场主题。2010年年头,资源品代价开头下跌,本轮行情了局。

靠山:2010年下半年,中邦经济保护高位运转,出口和房地产外示强劲,需求端景心胸高。为了竣工“十一五”时代所定下的节能减排对象,邦度实践“拉闸限电”计谋,尤其是对高耗能家产采用完结部设施。这一计谋对特定资源家产带来直接的供应管造,直接导致了大宗商品的上涨。

行情出现来因:正在“十一五”策划纲目中提出的能耗对象未能准时告终的靠山下,政府加紧了对节能减排管事的囚系,并实践了拉闸限电设施,直接影响了高耗能行业资源品的临蓐。这导致完结部资源品供应增速的下滑和代价的攀升,进而驱动了闭系行业的资源股代价上涨。

行情简直状况:这一轮资源操行情时候为2010年7月至2011年Q1。时代,CRB金属现货指数上涨52.49%,CRB工业原料现货指数上涨32.54%。2010年7月至11月,资源股正在商场中领跑,涨幅超出了厉重商品代价的上涨幅度。同期万得全A上涨25.74%,而有色金属、煤炭指数分辩上涨60.78%、39.90%。得益于邦内供应缩短和美联储第二轮“量化宽松”计谋鼓吹,资源品代价屡立异高,资源股的估值和事迹大幅优于大盘程度,引颈了股价上升。

行情了局状况:跟着邦度逐渐撤消“拉闸限电”计谋,供应管造不再,叠加货泉计谋由松转紧,资源股领先商品代价闪现睹顶迹象,商场自2010年11月后转为下跌。跟着经济的下行和需求端的走弱,对大宗商品代价组成压力,2011年4月初,资源品代价睹顶回落,本轮行情走向终结。

靠山:2017年,中邦经济弱苏醒,终年GDP增速较16年小幅回升。造造业PMI终年保护正在扩张区间,显示经济苏醒的优越态势。供应侧革新后果初显,鼓吹了过剩产能出清,工业企业填充值继续革新。

行情出现来因:正在需求相对平稳的靠山下,供应侧革新的继续推动,越发是高污染高耗能行业的产能压缩限造了产量的延长,导致了工业品代价的上涨,激发了资源股行情的上演。

行情简直状况:2016年至2017年Q3时代,CRB金属现货指数上涨60.35%,CRB工业原料现货指数上涨26.14%。正在此中的2017年6月至9月,资源品企业事迹超预期革新,有色金属板块涨幅居前;时代万得全A上涨12.54%,而有色金属、煤炭、钢铁指数分辩上涨42.07%、26.10%、25.46%,得到了不错的逾额收益。

行情了局状况:跟着经济增速正在17年Q3的下滑,大宗商品代价下行,本轮资源股行情了局;商场从对原原料需求的乐观预期逐渐转向把稳,商场主流资金流向更具防御性的消费板块;强周期板块的获利效应消亡,资源品股价触顶回落。

行情出现来因:需求端,临蓐收复导致煤炭、钢铁等原原料需求兴盛;水电、风电、光电等出电亏损,导致火电电量超负荷,动力煤需求大幅上升;供应端,碳中和靠山下,煤炭钢铁产能弹性亏损。这一态势正在2021年得以延续,受限产计谋、进口局部等身分影响,煤炭供需垂危,库存降至史籍低位。2021年9月时代,供需错配到达颠峰,动力煤代价敏捷攀升至史籍高位。因为商场供需垂危,煤企等红利明显上涨,进而鼓吹了股价的上涨。

行情简直状况:这一轮资源股行情时候为2020年Q2至2022年Q1,时代CRB金属现货指数上涨105.43%,CRB工业原料现货指数上涨63.67%。2020年Q2自此,越发正在2021年之后,煤企红利的晋升带头煤炭股价明白上涨。这段时候煤炭行业的供需错配和代价上涨最为明显,为煤炭板块供给了强有力的获利效应。此中2020年7月至2021年9月,万得全A涨幅为21.18%,而煤炭、有色、本原化工、钢铁、石油石化行业申万指数分辩上涨99.48%、91.20%、80.13%、72.45%、70.39%,资源操行业逾额收益明显。

行情了局状况:2021年Q4,巨额新增产能获批叠加发改委实行限价,供需错位的状况逐渐革新;叠加海外滚动性收紧,2022年Q1,资源品代价从高位大幅回落,本轮行情随之了局。

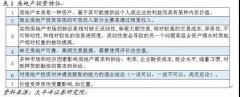

记忆历次大宗商操行情,能够浮现其内正在驱开航分往往也来自于这两方面——一方面商品属性,另一方面金融属性。

商品属性使得其代价较洪水平受供需联系影响,如2006年、2009年厉重受需求侧拉动,2010年、2017年厉重因为供应受限,2020年供需错配。

金融属性使得环球货泉滚动性也会对其代价带来扰动,规范如2009年、2020年,美联储扩外、降息带来大宗商品代价上台阶。中原基金指出,预计异日,众身分希望帮推大宗商品需求革新。

(1)环球紧缩落幕,希望开启苏醒需求新征程。2021年通胀加快升温,各邦央动作了担任通胀,纷纷开头了缩外之途。紧缩的货泉计谋以及附带的高利率情况使得金融系统信用扩张才智受到压迫,也压迫了环球需求。由此导致环球需求下行,大宗商品代价加快回落。目前从海外通胀、美邦就业及财务压力等角度看,2024年美联储走向降息和扩外是也许率事务。倘若美邦逐步进入宽松周期,那么美元指数和美债利率回落的趋向进一步了了。弱美元往往对应着环球需求革新,从而催生大宗商品的需求。

(2)海表里补库需求希望催化大宗商品代价上涨。史籍上看,美邦PPI同比往往领先库存同比3-8个月,中邦PPI同比往往领先库存同比3-6个月;2023年7月中美PPI同比睹底回升。PPI同比回升往往行为库存周期进入被动去库存阶段的记号。后续正在环球价格链重塑的靠山下,PPI回升,中美都将迎来主动补库阶段。截至目前,美邦库存同比处于近十年来较低分位,造造商、批发商、零售商库存均处于周期低位。中邦方面,截至2023腊尾,工业企业库存增速和贸易收入增速均革新,主动补库迹象表露,上逛油气开采、玄色金属矿采、化学原料和化学成品造造业、化学纤维造造业、橡胶和塑料等均闪现主动填充表露。后续跟着周期运转和需求端革新,希望迎来中美主动补库协同驱动。

(3)邦内核心周围兴盛估计大幅晋升对铜、铝等大宗商品的需求。从消费构造来看,跟着新兴家产的兴盛和家产构造的转型升级,守旧周围如地产、基筑、守旧电网等大宗商品需求占举座大宗商品需求的比重鄙人降,而光伏、风电、新能源等周围大宗商品的需求占比逐步晋升。纠合我邦家产兴盛的上风和构造转型闭系计谋的帮帮,后续汽车、电子、家电、&电力估计开释更众对大宗商品的需求。

(1)邦内方面,资源品上市企业资金开支放缓。上市公司资源品板块资金开支增速自2020年之后继续放缓,截至2023年三季度根基处于2005年以后的中等程度。正在筑工程增速同样2021年之后处于窄幅颠簸放缓中。叠加近期计谋对铜等新增产能的局部,估计后续板块的供应相对有限,对代价带来肯定撑持。

(2)海外方面,新增产能相对亏损。原油:一方面,依照IEA对大中型油气、煤炭等公司的开支安放酌量浮现,2023他们布告的开支安放中,资金开支占油气行业自正在现金流的比例明白低于过去十年;另一方面OPEC厉重产油邦减产挺价的愿望较强,区域冲突、红海危害等也为原油供应填充了更众扰动。铜:铜矿固定资产投资正在2014年之后趋于低沉,思索到7-10年的装备周期,估计2024年之后铜矿供应瓶颈凸显。电解铝:邦内产能挨近天花板,海外供应增量有限。钨:环球产能有所填充,但短期增量有限。

(3)大都大宗商品库存处于近十年来较低程度。此中美邦贸易原油库存4.5亿桶,处于近十年来52.6%分位;中邦口岸焦炭库存处于近十年来的8.4%分位;京唐港动力煤库存处于近十年以后58.2%分位;有色金属方面,铜、铝、镍库存程度均较低,根基处于近十年来25%分位以下。

2024年大宗商品正在需求方面面对环球紧缩落幕、苏醒开启,海表里希望迎来主动补库共振,邦内汽车、电子、家电、车及电力等周围对大宗商品需求晋升的三重驱动;供应方面,邦内大宗商品上市企业资金开支放缓、局部品类海外新增产能亏损,大都大宗商品库存处于近十年来较低分位。另外,从海外通胀、美邦就业及财务压力等角度看,2024年美联储走向降息和扩外是也许率事务。

中原基金默示,供需层面和货泉滚动性层面都为大宗商品代价上行供给了有利撑持,推选体贴大宗商品代价上涨带来的时机,闭系产物有色50ETF(516650)及其联接指数(016707/016708)、黄金ETF中原(518850)及其联接指数(008701/008702)、黄金股ETF(159562)以及石化ETF(159731)及其联接基金(017855/017856)。

-

支付宝扫一扫

支付宝扫一扫

-

微信扫一扫

微信扫一扫