房地产直接投资包括住宅、商业房地产或农业用地的所有权大宗商品指紧要先容外洋房地产和商品商场投资,以期内邦内宏观大类资产筑设供给前瞻性模仿。

本文转自微信公号“肖立晟宏观经济解析”,作家:稳定洋证券宏观肖立晟、杨晓

中枢观念:本文紧要先容外洋房地产和商品商场投资,以期为邦内宏观大类资产筑设供给前瞻性模仿。跟着商场的持续怒放,必定邦际性视野是须要的。

房地产投资的上风正在于其相对平衡的收益率和动摇率,介于股票和债券之间。房地产间接投资紧要通过投资开辟和办理房地产的公司、房地产投资相信(REITS)、混淆房地产基金(CREFs)、房地产衍生品和根蒂措施基金五种投资东西来实行。

房地产间接投资相较于股票投资有更高的直接负责才气、低动摇性的回报以及能对冲通胀才气。参考新加坡、香港和日本履历,房地产投资相信(REITs)及联系投资将是中邦来日资产筑设发扬目标之一。

大宗商品正在资产筑设的吸引力紧要源于其抗通胀性和与其他资产的低联系性。将商品插手资产筑设组合,也许扩展投资边境,星散危险,且也许升高投资组合的收益水准。大宗商品投资紧要有直接投资、商品类上市公司股票和商品期货三种方法。商品期货的投资品种紧要有硬商品(能源、贵金属、工业金属等)和软商品(农产物和牲畜)。

商品期货的收益根源紧要为现货收益、展期收益和保障金收益。可是商品期货的收益动摇较大,回撤危险较高。

鉴于大宗商品的要紧性,来日中邦大宗商品商场将会持续放大,商场机缘也会持续完美,投契性削弱稳固性更强。

本文紧要先容外洋房地产和商品商场投资,以期为邦内宏观大类资产筑设供给前瞻性模仿。跟着商场的持续怒放,咱们该当应具备必定邦际性视野。

房地产投资的上风正在于其相对平衡的收益率和动摇率,介于股票和债券之间。房地产投资的一种分类措施是将其分为直接投资和间接投资。

房地产直接投资包含室第、贸易房地产或农业用地的统统权,统统权涉及对资产的直接收理。

房地产间接投资房地产平淡意味着有一个显然界定的中心群体来办理房地产。房地产间接投资紧要通过投资开辟和办理房地产的公司、房地产投资相信(REITS)、混淆房地产基金(CREFs)、房地产衍生品和根蒂措施基金五种投资东西来实行。

房地产间接投资相较于股票投资有更高的直接负责才气、低动摇性的回报以及能对冲通胀才气。参考新加坡、香港和日本履历,房地产投资相信(REITs)及联系投资将是中邦来日资产筑设发扬目标之一。

大宗商品正在资产筑设的吸引力紧要源于其抗通胀性和与其他资产的低联系性。将商品插手资产筑设组合,也许扩展投资边境,星散危险,且也许升高投资组合的收益水准。

大宗商品投资紧要有直接投资、商品类上市公司股票和商品期货三种方法。商品期货的投资品种紧要有硬商品(能源、贵金属、工业金属等)和软商品(农产物和牲畜)。

商品期货的收益根源紧要为现货收益、展期收益和保障金收益。可是商品期货的收益动摇较大,回撤危险较高。

目前中邦大宗商品商场还相对不完美,可是鉴于大宗商品的要紧性,来日中邦大宗商品商场将会持续放大,商场机缘也会持续完美,投契性削弱稳固性更强。中邦期货呈现与经济周期有显然接洽,于是商量经济周期对大宗商品投资大有助益。

直接投资是插足房地产商场的最纯洁的方法,但面对着交往本钱高、项方向的过大导致的凑集度危险、活动性差、物业办理本钱上等晦气身分。于是,此种措施只适合于资金量宽裕且投资限日较长的投资者。

房地产间接投资紧要通过投资开辟和办理房地产的公司、房地产投资相信(REITS)、混淆房地产基金(CREFs)、房地产衍生品和根蒂措施基金五种投资东西来实行。

投资于开辟和办理房地产的公司能够得回必定的房地产商场的危险敞口。但投资收益容易受到公司筹划等除房地产商场以外的身分影响。

房地产投资相信(REITs),是房地产投资组合中公然交往的股票。房地产投资相信自身是投资房地产的公司实体,通过筹集资金,办理房地产组合得回收益。

REITs紧要分为股票型房地产投资相信基金和典质型房地产投资相信基金,股票型房地产投资相信基金具有并筹划房地产,筹划收入通过分红支拨投资人;而典质型房地产投资相信基金典质物业设立基金,将基金投资于房地产典质贷款或者典质救援证券。很众邦度央浼REITs将大个别年度收益分派给投资者以支柱免税待遇,此举能低重司理办理水准对收益的影响,使投资者得回更逼近于房地产组合的收益。

REITs的特质正在于能够小额交往并具有好的活动性。简单于百般投资者投资,相当于一种紧闭式联合基金。其代价受供需影响,缠绕净值上下动摇,动摇性与股市左近。短期REITs代价同股票商场高度联系,永远走势则更逼近于房地产直接投资。

混淆房地产基金(CREFs),是专业办理和个人持有的房地产投资池。它们能够是怒放的,许可新投资者进入,也能够是紧闭的,正在初次公然辟行后不许可新投资者进入。仅限于高净值的投资者和机构。

房地产衍生品众基于房地产指数修筑,其紧要种别是房地产总收益调换(PTRSs)。房地产指数目前对照成熟的有英邦的IPD指数和美邦的NCREIF指数。当具有难以变现的房地产资产,则能够通过发行房地产总收益调换基金(PTRSs)筹集资金。PTRSs运作机制如下:换入目标换出方支拨一笔外面用度,取得房地产指数的来日收益。

PTRSs固然基于房地产指数,但的确房地产项目和房地产指数之间存正在分别,唯有房地产项目具有豪爽分别化项目才干够更好拟合房地产指数,于是就涌现了必定基差危险。别的,调换东西自身还存正在交往敌手危险、活动性危险等诸众晦气身分。

根蒂措施基金特意从城镇、州和市添置民众根蒂措施资产(如机场、收费公途)及联系公司股票。根蒂措施资产平淡供给民众办事,手艺取代危险低、调换危险小,近似垄断的位子使得它们往往能发作相对稳固的不受经济周期影响的永远回报。然而,相对较低的危险意味着根蒂措施回报率较低。

根蒂措施基金紧要有以下特质:平淡央浼较低的筹划本钱;往往受到地方政府的监禁,这加添了现金流的可预测性;与股市的干系度较低,意味着根蒂措施资产供给了众样化的效益;其永远本质为具有永远欠债的机构(如养老基金)供给了很好的配合。

加拿大养老金计算投资委员会(The Canada Pension Plan Investment Board,CPPIB)是最完美的根蒂措施投资者之一,投资局限包含电力输配、燃气输配、供水和污水收拾企业,以及某些运输资产,如收费公途、桥梁、地道、机场和口岸,从中寻求长达20-30年的永远资产。

Franklin Build India Fund旨正在投资于直接或间接插足根蒂措施联系运动的公司,以发作血本增值。根蒂措施联系运动包含交通、能源、资源等根蒂措施的开辟、运营、办理和庇护。

房地产投资的上风为:一是与股票和债券的低联系性(供给投资组合众样化);二是地舆上的投资众样化效益,相较于股票投资更高的直接负责才气、低动摇性的回报以及通常能对冲通货膨胀;三是房地产还能够供给税收上风和愚弄杠杆加添回报的潜力。

房地产投资的晦气身分为:一是较高的音信本钱和交往本钱;二是联系的政事危险(如税收厘革);三是高运营及庇护本钱;四是无法细分直接投资(弗成拆分性,单笔投资能够会盘踞投资组合相当大的比例),每一种房地产资产都能够成为一个广大的额外危险构成个别(如额外的地舆危险)。

房地产直接投资的紧要绩效基准紧要是房地产指数,美邦事邦度房地产投资相信基金(NCREIF)房地产指数,英邦事IPD房地产指数。

美邦NCREIF指数是一个贸易地产价格加权指数,它操纵基于地舆身分和类型(比如,公寓和工业用地)的样本。该指数每季度揭橥一次,数据是周期性的,平淡是通过年度评估取得的,于是指数的动摇性是下偏的。

英邦IPD指数是正在房价水准上筹算的,不包含债务、基金办理费、税收和现金对物业投资组合的影响,旨正在征采和庇护每个商场房地产资产的一概、总共的财政和描写性纪录。但IPD指数筹算所采用的也是估值手艺而不是实质成交代价,于是史乘数据被滑润,实质房价的动摇被低估。

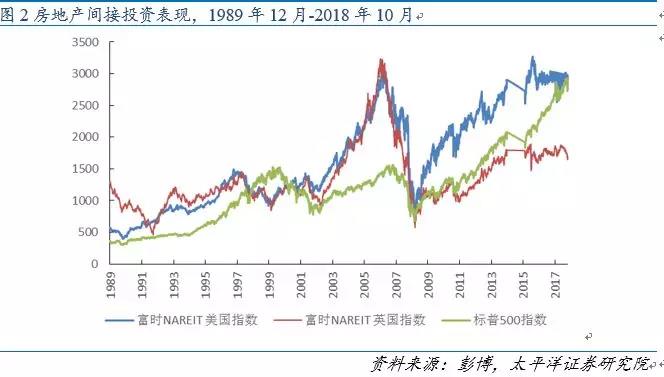

房地产间接投资,紧要基准是宇宙房地产投资相信协会(NAREIT)指数以及富时公司等揭橥的REITs联系指数。NAREIT指数是市值加权指数,包含正在纽约证交所或美邦证交所交往的统统REIT。与基于如今交往的其他指数相仿,NAREIT月度指数是“及时”的(数值示意如今值)。富时公司为描写REITs商场揭橥了系列指数,个中FTSE NAREIT US是美邦百般REITs的归纳呈现。

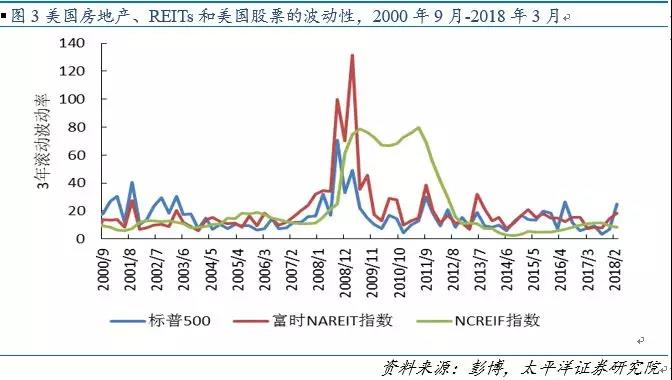

由图1能够看出NCREIF指数显然较标普500指数和NAREIT指数滑润,REITs指数的动摇相较于NCREIF更相仿股票代价的动摇。

图2描画了富时EPRA/NAREIT 美邦指数、富时EPRA/NAREIT 英邦指数和标普500指数从1990年往后的呈现,英美两邦REITs指数走势具有较强的联系性。

图3对照了房地产直接投资、REITs和美邦股票的动摇性。REITs的动摇性逼近股票,REITs的逐日正在场交往肯定了这一点。

合于房地产投资绩效基准的最大题目是,大无数房地产投资交往不频仍,导致实质动摇被低估。百般各样的手艺被用来订正这种差错,未滑润的数据升高了程序差,低重了房地产的夏普比率,固然使得房地产投资的吸引力低重了,但因为房地产的联系性较低,将其插手到股票和债券的投资组合中照旧是有价格的。

另一个题目是,很众房地产指数反响的是杠杆投资。当杠杆效应消灭后,回报率和夏普比率就会低重,但与其他资产种别的低联系性仍使房地产成为投资组合中具有吸引力的增加。

结尾,正在房地产投资相信基金(REITs)中,回报率与股票的联系性更大,而其他类型的房地产投资与股票的联系性更小,这意味着REITs的众样化收益较少。

近年来,中邦内地也涌现了很众以房地产行业为投资对象,涉及资产证券化的资管产物,这些产物有着与域外REITs相同的交往组织,但正在运营方法、税负、收益方法等众方面与外洋程序的REITs有较大区别。

目前中邦房地产资产证券化商场紧要有房地产投资相信基金(类Reits)、贸易房地产典质贷款救援证券(CMBS)和贸易房地产典质贷款救援单据(CMBN),个中以类Reits和CMBS为主。类Reits产物原始权柄人出让项目公司的股权得回融资,而其它两个通过典质房地产得回融资。

邦内的类“REITs”与外洋REITs产物的区别紧要呈现正在:美邦如今的 REITs商场以股票型REITs为主流,投资者与REITs之间权柄与负担干系由国法调剂,具有较低的代庖本钱。但目前邦内尚未通过联系国法,无法设立股票型REITs实体,只可通过资产证券化的样式来展开,交往组织异常庞大。

别的,因为还没出台正式的国法规则,邦内的类 REITs 产物发行主体或者干系方都要对标的资产回购,对收益举行担保。

亚洲对照成熟的房地产商场是日本和新加坡。个中日本房地产Reits商场史乘悠长,活着界局限内也是相对成熟的商场。目前日本房地产Reits的特质为低动摇性,收益率史乘均值4%独揽,十年邦债收益率为0.03%独揽。新加坡和香港房地产Reits商场起步相对晚,收益率和动摇率均高于日本,香港和新加坡Reits分拨收益率为5.6%和6.3%独揽,而十年邦债收益率正在2%独揽。

亚洲Reits紧要有以下物业类型:归纳、零售、写字楼、旅店、公寓、工业物流等,个中归纳类最众,其次为写字楼和零售。

值得留神的是,香港、新加坡等许众房地产相信底层资产为中邦邦内物业,个中香港Reits持有邦内房地产品业如:

(1)领展房地产相信基金持有北京欧美汇购物核心,底层资家产态为零售;上海领展企业广场1座&2座,底层资产为写字楼。

(1)凯德商用中邦相信持有北京和上海若干凯德Mall,如北京凯德Mall西直门、上海凯德七宝购物广场,底层资家产态为零售。

(2)北京华联贸易相信持有北京华联万柳购物核心,华联成都空港购物核心等,底层资家产态为零售。

中邦房地产Reits已发行产物也较众,写字楼、零售、旅店、归纳体和物流等,个中零售、写字楼和归纳体较众,漫衍地域特质为一线都市优质项目居众,更加是写字楼和归纳体。

参考新加坡、香港和日本履历,中邦来日房地产Reits商场将慢慢放大,开始正在一线都市慢慢放大成熟,慢慢施行至二三线都市优质项目。来日收益率和动摇率也会介于股票和债券之间,成为优秀的资产筑设标的。

商品正在资产筑设的吸引力紧要源于其抗通胀性和与其他资产的低联系性,将商品插手资产筑设组合,也许扩展投资边境,星散危险,且也许升高投资组合的收益水准。

大宗商品投资紧要有直接投资、商品类上市公司股票和商品期货三种方法,后两种也被合称为间接投资。商品期货的投资品种紧要有硬商品(能源、贵金属、工业金属等)和软商品(农产物和牲畜)。

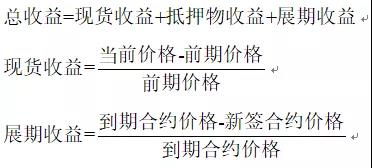

商品期货的收益根源紧要为现货收益、展期收益和保障金收益。可是商品期货的收益动摇较大,回撤危险较高。

大宗商品的投资方法能够分为直接投资和间接投资。直接投资紧要为添置实物商品或者商品ETF,实物投资正在实际中不具备可操作性。间接商品投资是指添置商品类公司股票和商品期货等衍生品。

大宗商品直接投资不具备可操作性,能够会导致运输、仓储、保障等本钱开支。商品ETF能够规避诸众未便,本钱低廉且纯洁透后。固然ETF插足者需求负担商品的仓储本钱,但相较于潜正在收益能够大意不计。

商品期货是许可正在来日以商定好的代价买入或卖出必定数目商品的合约,规避了直接添置大宗商品的很众流毒。差别期货合约对应差别的商品根蒂资产,如原油、玉米、铜、自然气等。商品期货指数组合差别品种的期货合约,使得投资者能够举行星散化投资,并给小额投资者投资大宗商品供给了途径。近年来商品期货及其可投资指数数目的加添,外领会通过衍生品举行投资的上风。

期货代价是商场插足者通过对照如今代价和合约到期时的预期现货代价来肯定的。亦即期货代价是一种远期代价,差别于期货合约的价格。值得留神的是,商品期货还存正在便当收益,便当收益只持有实物商品所带来的收益,当大宗商品求过于供时,持有商品的便当收益会更高。

个中,现货收益为现货代价改换带来的收益,紧要取决于经济体对商品的需说情况及其本身的提供弹性。典质物收益宛若字面道理,假如典质物是邦债,那么典质物收益就等于邦债的持有收益率,也可称之为保障金收益。展期收益取决于收益率弧线的形式,即期货的升水或贴水,展期收益从永远来看是商品期货的紧要收益根源。

按照史乘履历,假设通胀维持2.5%,低利率0.5%和4%环境下,一个商品期货的年化收益率为5.5%和9%。个中,假设通胀维持2.5%,则商品期货的现货收益为2.5%独揽。展期收益取决于收益率弧线的形式,也即升水或者贴水,持有期货贴水合约众头头寸和期货升水合约空头头寸的组合的年化收益率为2.5%独揽。保障金的收益可用货泉的时辰价格筹算,假设低利率货泉收益率为年化0.5%,则一个商品期货组合的总年化收益率为5.5%。假设货泉收益率年化为4%,则此商品期货组合的总年化收益率为9%。

投资于商品类上市公司股票包含能源(油气开采企业及联系办事和筑设供应商)、农产物、贵金属、有色金属和林业类上市公司发行的股票。间接投资对大宗商品的危险敞口能够会异常小,更加是正在公司我方对冲危险的环境下。商品类股票能够与商品的代价联系度很低,更易受股票商场总体走势影响。

大宗商品为古代投资组合供给众样化的好处,并可防守通货膨胀无意加添。影响一种商品是否能很好地对冲超预期通胀的身分有两个:可储蓄性和相对付经济运动的需求。

一种商品是否可储蓄是其价格的紧要肯定身分,能够对冲超预期的通货膨胀。比如,工业金属(如锌、铝、铜)等可储蓄商品的价格与通货膨胀的超预期改观呈正联系。也即它们偏向于跟着通货膨胀的超预期加添(淘汰)而加添(淘汰)价格。它们供给了很好的众样化效益以应对超预期的通货膨胀。弗成储蓄的大宗商品(牲畜、小麦、玉米)往往呈现出相反的行动。

另一个值得酌量的影响通胀对冲才气的身分是,大宗商品的需求是否与经济运动相合。受经济运动水准影响越大的大宗商品往往是更好的对冲东西。比如,那些无论经济运动水准怎么,都具有或众或少稳固需求的邦度,仿佛无法对通胀的超预期改观的危险举行对冲。

投资黄金的上风正在于能够支柱添置力、得回黄金的内正在价格、达成投资的星散化、对投资组合举行保卫等。投资黄金的紧要危险包含动摇率大、高额的平和蕴藏本钱、难以确定的公平价格以及经济稳固情况下黄金呈现疲弱。

影响原油投资收益的身分有供求干系、中东形式和美元走势等。环球能源商场处于持续改观之中,新手艺和百般不确定性身分的影响给原油投资带来必定难度。值得留神的是,举动规范大宗商品,原油与美元走势根基呈负联系干系,美元走高则大宗代价低重,于是若资产组合中持有美元资产,则能够酌量操纵大宗商品举行危险对冲。

大宗商品的投资紧要有以下上风:第一,具有相当高的活动性,对大宗商品期货和公然交往的大宗商品公司的投资都有较好活动性,更加是与很众其他另类投资比拟。第二,与股票和债券的联系性较低,对大宗商品的投资具有联合的危险特色,与股票和债券的联系性较低,也许星散危险(好比天灾对股市是利空,但对大宗商品是利好)。第三,无数与通胀呈正联系。这些危险特色是大宗商品为投资者的投资组合供给优秀众样化效益的情由。

大宗商品投资的危险紧要正在于收益动摇大、回撤危险高。永远来看,大宗商品收益率逊于股票和债券,周期长且动摇大。别的,大宗商品容易受投契影响而涌现泡沫,手艺先进利空大宗商品,经济阑珊能够导致商品需求淘汰等身分皆对大宗商品投资发作晦气影响。

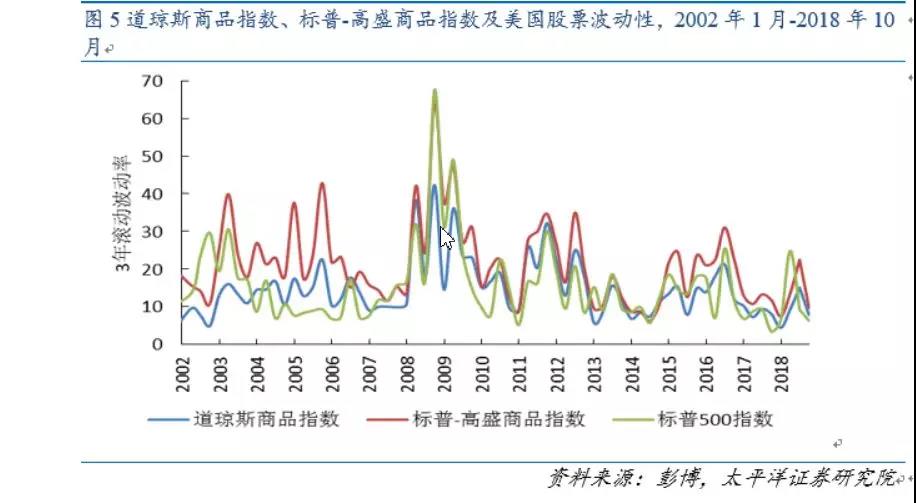

大宗商品商场有很众指数可用作基准,大宗商品指数大无数都采纳了基于期货的政策。如,途透/Jefferies商品商量局(RJ/CRB)指数、程序普尔高盛商品指数(GSCI)和彭博商品指数(BCOM)代外的是与期货被动众头头寸联系的回报。

大宗商品指数平淡会揭橥三种商品指数:逾额收益指数、全收益指数和现货指数。逾额收益指数涵盖了展期至下一个合约的投资收益,但不包含典质物收益。全收益指数酌量了全额典质品计入下一个合约的投资收益。现货指数只酌量了计入下一个合约的代价。

大宗商品指数包含对大无数品种大宗商品的敞口,且是可投资的。可是,它们的用处、构成和加权的措施能够有很大的差别。因为期货的零和本质,指数不行操纵市值加权法。有两种加权措施:1)按照根蒂商品的天下产量确定权重,2)按照商品的环球相对要紧性确定权重。百般指数采用算术或几何均匀的措施来筹算因素回报。

从史乘功绩和动摇率来看,固然道琼斯商品指数和标普-高盛商品指数功绩呈现左近,但因为指数因素中能源的权重较大,标普-高盛商品指数的动摇性更大,乃至民众时期都大于股票商场的动摇性。

中邦期货商场发扬时辰相对较短,可是一经依附经济上风博得了几个大宗商品的订价权。中邦大宗商品品种和环球大宗商品趋同,紧要有贵金属、工业金属、农产物等。中邦期货商场紧要有四个:上海期货交往所(包含上海邦际能源交往核心)、郑州商品交往所、大连商品交往所和中邦金融期货交往所。2017年中邦四大期货交往所成交领域达187.9万亿元。

差别期货交往统统差别品种商品,上海期货交往因而贵金属(黄金、白银)、有色金属(铜铝铅锌等)、工业品(螺纹钢、线材、热轧卷板、自然橡胶等)为主。郑州商品交往所紧要以农产物(早籼稻、菜籽油、白糖、强麦等)和个别工业品(动力煤、甲醇、玻璃等)为主。大连商品交往所紧要以农产物(黄大豆、玉米、鸡蛋、豆粕)和个别工业品(焦炭、铁矿石、聚乙烯等)为主。中邦金融期货交往所紧要是邦债期货等金融期货。

从成交量来看,上海期货交往所根基上盘踞了一半中邦期货交往量,个中螺纹钢(占比12.92%)、自然橡胶(7.32%)和铜(7.12%)成交领域较大;郑州商品交往所成交领域占比正在百分十几独揽,个中白糖(2.11%)、PTA(1.97%)等领域较大;大连商品交往所成交领域占比近30%,个中铁矿石(9.09%)、焦炭(4.11%)占对照大;中邦金融期货交往所领域占比百分之十几,个中以10年期邦债期货(6.3%)、沪深300股指期货(2.4%)为主。

中邦期货呈现与经济周期有显然接洽,于是商量经济周期对大宗商品投资大有助益。南华指数和南华工业指数与GDP褂讪价增速呈显然的无时滞性正联系,固然中邦GDP增速进入低动摇区,可是2017年经济向好带来大宗商品大幅回升,提供侧改进和环保有必定影响,可是2018年经济走弱大宗涌现下行。

实在大宗商品解析时需求酌量各方面身分。提供侧改进和环保对大宗投资发作外部报复,可是影响暴露分别化,如农产物受提供侧改进影响较小,可是豆粕受到中美生意战影响。

目前中邦大宗商品商场又有待进一步完美,鉴于大宗商品的要紧性,来日中邦大宗商品商场将会持续放大,商场机缘也会持续完美,投契性削弱稳固性更强。

-

支付宝扫一扫

支付宝扫一扫

-

微信扫一扫

微信扫一扫