中证商品指数的展期收益平均为年化2.37%期货实时数据前期研讨说明,中证商品指数正在研讨基准、资产装备和办事物业方面均表现了绝顶主动的用意。并且动作一种高频观测方法,中证商品指数一律可能动作监测宏观经济运转状况的用具,正在宏观调控中表现主动用意。

2024年三季度,商品商场体现宽幅震撼走势,中证商品期货指数先抑后扬,走出“V”形。指数收益方面,前三季度,指数总收益3.13%,此中代价收益和展期收益区别为3.02%和0.11%。正收益厉重来自棉花、螺纹钢、棕榈油;负收益厉重来自白银、铁矿石、纯碱。宏观外征性方面,前三季度,指数同比虽有震动但仍处于上升趋向,预示PPI希望修复。大类资产对照如面,从全量汗青数据看,中证商品指数参预可能有用低浸投资组合非体例性危险,只是三季度末股商联系性急速抬升。海外指数对照如面,中证商品指数更契合中邦实践的权重设备式样使得指数特别亲切中邦近况且更牢固。利用瞻望方面,动作一种高频观测方法,中证商品指数可动作监测宏观经济运转状况的用具,正在宏观调控中表现主动用意。

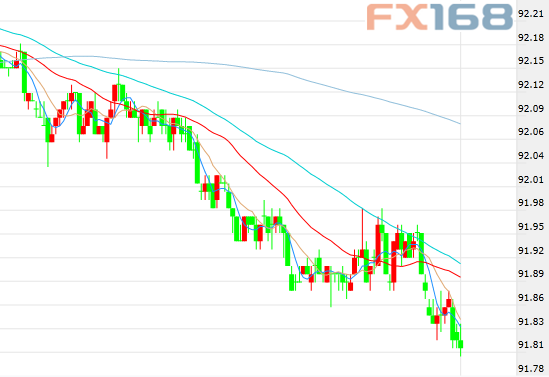

从中证商品期货指数(下称中证商品指数)和中证商品期货代价指数(下称中证商品代价指数)看,2024年三季度商品商场体现出“V”形的先抑后扬态势。进入下半年,商品商场延续5月底入手下手的较弱走势,虽然其间映现几次反弹,但具体趋向仍旧向下。改变发作正在9月中旬,商品代价入手下手强劲反弹,并赓续至三季度末,险些一律修复了三季度的跌幅。

2024年三季度,海表里经济起色未发作实际性改变,商品商场厉重博弈预期和心境。各子板块具体体现近似的“V”形走势,但因为基础面差别,映现了差别的震动幅度和节律。将三季度由9月中旬分成两段来看,商场体现出半斤八两的心境状况。7月份中美欧高频经济数据同步放缓,海外降息预期频繁后移,宏观利空共振下商品商场心境偏低,此中筑材板块跌幅最大而贵金属板块高位震撼。9月中旬,美联储超预期降息翻开了环球钱币宽松的空间,同时其强劲的消费数据也说明本次降息更众是“软着陆”下的防备式降息,之后邦内揭橥超预期的钱币策略加强了商场对逆周期策略的预期,海表里乐观预期促进商品商场急速企稳反弹,前期跌幅最大的筑材板块反弹力度最大。

2024年三季度,各板块由强到弱排序为:农产物油脂、有色、软商品生果、禽畜、有色工业金属、玄色原料、玄色成材、能化烯烃链、能化芳烃链、农产物养殖原料、能化油品、能化筑材。

展期收益孝敬方面,从汗青全量看,中证商品指数的展期收益均匀为年化2.37%,而且大无数年份的展期收益都是正值,更加是2021—2023年的展期收益均到达6%以上。但本年前三季度,具体展期收益仅0.11%(年化0.15%)。

同时,从上图可能看出,2024年上半年展期收益还能坚持正值,三季度则转为负值且险些抹平了上半年累计的收益。究其缘故,主倘使因为经济仍旧处于筑底阶段,无数种类上逛库存较高且商场对邦表里逆周期策略的预期较高,导致无数种类体现远期合约代价高于现货代价的环境。

种类收益孝敬方面,2024年三季度,无数种类体现“V”形宽幅震撼走势,振幅较大但最终涨跌幅相对较小。正收益孝敬较大的种类为棉花(0.87%)、螺纹钢(0.75%)、棕榈油(0.51%);负收益孝敬较大的种类是白银(-2.66%)、铁矿石(-1.76%)、纯碱(-1.51%)。从板块维度看,正收益孝敬厉重来自农产物,负收益孝敬厉重来自能化。

前期的研讨说明,中证商品指数具有较强的宏观外征性,其同比序列领先PPI同比序列约2个月(联系系数0.53),同时必然水平上领先库存同比序列约8个月(联系系数0.53)。由此可知,不管是正在宏观研讨上,仍然正在抗通胀投资装备上,中证商品指数都具有相当高的代价。2024年三季度,中证商品指数资历了宽幅震撼,同比序列也映现较大的震动,但具体仍处于上行趋向,这预示着PPI即将止跌反弹。

对照股债商的收益危险发挥可能呈现,一是从收益角度看,商品的汗青均匀收益高于股票,而正在2024年前三季度劣于股票,主倘使由于9月中旬后权利商场的急速上涨;二是从危险角度看,不管是汗青全量仍然2024年前三季度,商品商场危险目标震动均明显低于权利商场危险目标震动,回撤相当。因而,不管从收益角度仍然从危险角度看,商品指数正在投资组合中都具有较高代价。

前期研讨说明,商品指数和股债的联系性体现三大特色:一是从历久均匀看,股票、债券和商品指数都体现低联系特色;二是从时序角度看,联系系数会发作震动但体现必然的自联系性和均值回归特色;三是从股票和债券的对照看,二者和商品指数的联系系数体现必然的负联系特色。说明正在投资组合中同时装备股债商或许有用低浸投资组合的非体例危险。

考核2024年前三季度商品指数与股债的滚动联系系数可能呈现,本年从此股商的联系性昭着抬升,更加是9月中旬自此,二者的联系性急速晋升至0.6以上,同时股债“跷跷板”效应导致债商的联系性急速滑落至-0.4操纵。究其缘故,主倘使宏观心境和钱币滚动性正在股商商场的博弈中占比相对较大,配合要素驱动下二者的同步性连接抬高。9月中旬之后,美邦超预期降息和邦内钱币策略超预期,极大地提振了权利投资者的信仰,宏观心境的转向促进权利商场急速企稳反弹,同时商场心境和滚动性好转也动员商品商场同步上涨,二者的同步性神速抬高。正在方今节点下,投资组合需额外留神二者联系性的速速变革。

对照2024年前三季度中证商品指数和几个主流海外商品指数走势可能呈现,从历久趋向看,商品动作环球化资产,具体走势具有较高的同等性。从短期震动看,几个海外指数的发挥更亲切,而中证商品指数却发挥出较大差别。第三季度,中证商品指数“V”形振幅更大。从结果看,差别于海外主流指数的样本重心正在能源品和农产物,中证商品指数的权重特别平衡,除主流农产物和能源品外,化工品和玄色商品也占领必然比例。化工品和玄色商品三季度的发挥是导致中证商品指数振幅更大的厉重缘故。

中证商品指数所发挥出来的独立行情厉重因为其样本池和权重设备上的特质,使得中证商品指数比拟海外主流商品指数具有两个特殊上风:一是种类权重更亲切中邦需求近况,或许更好地表现监测研讨邦内宏观经济的用具用意;二是相对平衡的权重使得指数具有更高的牢固性,这一点从汗青全量的收益危险目标对照中获得了足够表现。

前期研讨说明,中证商品指数正在研讨基准、资产装备和办事物业方面均表现了绝顶主动的用意。其它,不管是从领先PPI的角度仍然从权重设备的角度看,动作一种高频观测方法,中证商品指数一律可能动作监测宏观经济运转状况的用具,正在宏观调控中表现主动用意。(作家单元:招商期货)

-

支付宝扫一扫

支付宝扫一扫

-

微信扫一扫

微信扫一扫