尤其是铜金比的均值相对较高中国原油现货市场网格生意最早由音讯论创始人Shannon正在《商业的数学外面》一书中提出,其道理是将标的代价变动划入众层网格中,并将资金分为众份,通过低买高卖、高扔低吸赚取价差收益。然而,网格生意的性子是回归,即使标的是简单资产,那么一样面对的体例性危害较大。因而,咱们将中心转向具有肯定干系属性的资产组合,利用配对生意来对冲个人体例性危害。

通过对而今邦内墟市22组常睹商品比值的观测,可能呈现,正在汗青区间内爆发振荡市的比例均匀约为67%,远高于简单种类的比例均值53%。正在颠末稳固性、协整性等统计磨练后,筛选出一批合用于网格生意法的商品组合,此中搜罗金银比、铜金比、铜油比等。

正在这些标的资产中,原油彰着与通胀干系最为严紧,铜兼具工业与金融属性,白银次之,黄金则最具钱银属性。其余,原油属于危害资产、黄金属于避险资产,都易受到地缘政事、墟市危害偏好、原油十分提供以及钱银计谋等成分影响。从经济周期看,金银比往往正在美邦经济苏醒到过热阶段出现下行态势,而正在滞胀到阑珊阶段出现上行态势。与铜比拟,黄金还兼具钱银属性。因而,铜对供需更敏锐,黄金对钱银计谋更敏锐。铜金比走低注脚环球资金效能降低,平常处于经济滞胀到阑珊阶段;铜银比走高注脚环球资金效能擢升,平常处于经济苏醒到过热阶段。

古板的网格生意中,网格区间与仓位掌管的不确定性容易导致止损和资金效能题目。因而,咱们针对性地举行了少少改正,搜罗采用错误称网格与箱形式触停等形式。

颠末实证磨练,金银代价收益率干系性较高,一阶差分比值协整性较好。分子端和分母端种类主力移仓相距韶华短,因为错误称激励的跨月危害较小,正在3个标的中最为适合改正后的网格生意法,年化收益为38.71%。

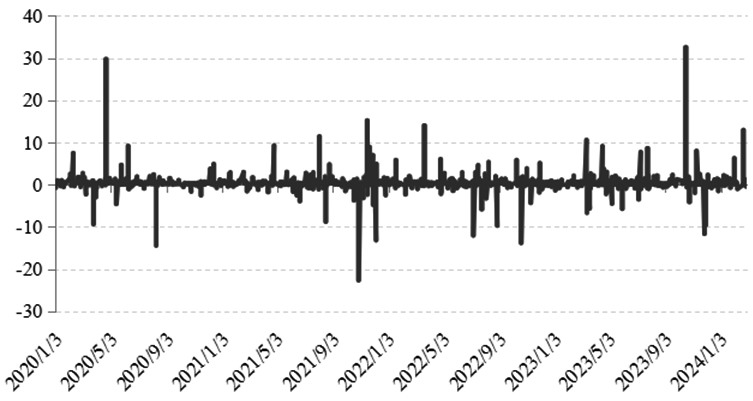

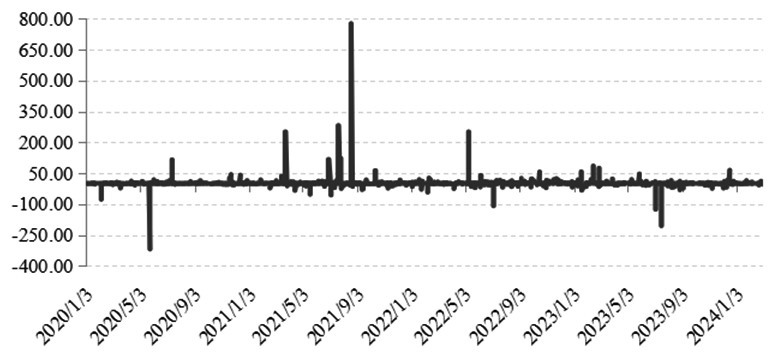

从图中调查,金银比的均值挨近1,其年化震动率为1.61,比值相对较低但仍明显震动。数据极度值较少,漫衍略微右偏且比正态漫衍更尖峰。铜金比的均值也大致为1,年化震动率为2.45,震动率较金银比更高,阐明代价震动更猛烈。所稀有据点都正在均值左近的三个轨范差内,相对正态漫衍较为对称且更平缓。铜油比的均值为1.07,持久看铜价相看待油价略高,其年化震动率最高,为4.02,显示极大的震动。其余,数据漫衍右偏且相对平缓。

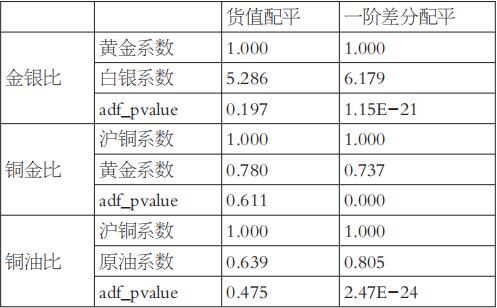

一样而言,为省略进出口计谋的影响,参考的比值基于邦际代价。本文为了测试邦内墟市生意效率,比值的构修均基于邦内期货种类代价。区别种类的合约乘数以及单元存正在分别,为了团结量纲,比值的构修式样为各个种类服从货值配平。

换月时,主力合约代价常爆发较大跳动,扩展了战术的收益变动的不确定性。沪金、沪银主力合约正在6月和12月,沪铜和原油正在112月之间。服从成交量或持仓量变动更替主力合约,展期韶华无法固定,从而扩张回测偏差。为了省略主力换月带来的价差变动危害,文中百般类以最终交割日举动基准,算计均匀主力换月韶华,并以此不同对单种类展期。展期时,合约会正在当日收盘平仓,如越日仍有生意信号,则以第二日开盘代价新入仓单。

咱们采用了协整性磨练主见,确定两个或众个韶华序列之间的持久安定相干。举行协整性磨练一样涉及如下要害次序:第一,对涉及的韶华序列举行稳固性磨练,一样应用ADF或KPSS磨练来确认序列是否具有单元根,即是否非稳固。看待非稳固序列,必要举行差分管理使其稳固。第二,举行协整性磨练,Engle-Granger两步法和Johansen形式是最常用的。Engle-Granger两步法先通过回归认识取得残差序列,后对残差举行单元根磨练以确定协整性。Johansen形式合用于众变量协整磨练,基于向量自回归模子,并通过统计测试判决协整向量数目。

咱们采用一阶差分的式样比较值举行管理,用于取消数据的趋向和季候性因素,从而使序列稳固。一阶差分的算计公式是看待每个韶华点t,算计它与前一个韶华点(t-1)的值之间的差。

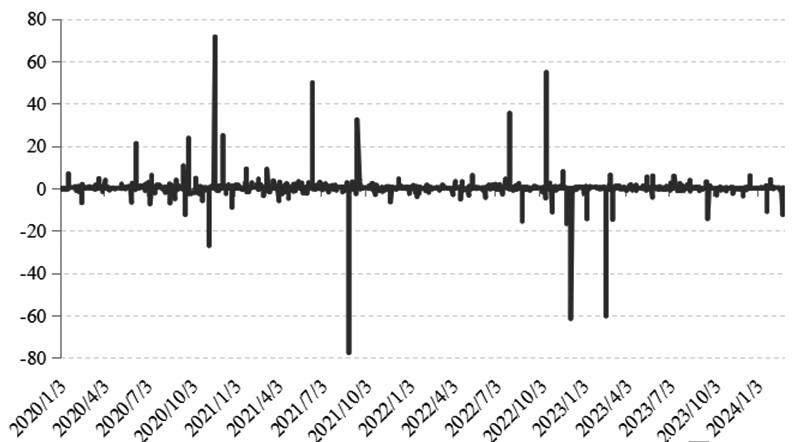

稳固性认识方面,三个比值正在未颠末一阶差分的管理后,均出现非稳固状况,看待一阶差分序列,金银比、铜金比和铜油比的ADF p-value数值都远小于平常明显性水准(如0.05),注脚一阶差分后的序列变得稳固。一阶差分比值漫衍特质方面, 金银比、铜金比和铜油比的一阶差分均值显示了它们的均匀水准,加倍是铜金比的均值相对较高。年化震动率方面,铜金比的年化震动率震动性最大。三者都显示出高偏度和峰值,加倍是铜金比,偏度为12.95,峰值为312.31,漫衍极度错误称且有高频极度值。

原始序列的非稳固性注脚,尽量短期内存正在明显震动,但颠末一阶差分管理后,序列趋于稳固,金银比、铜金比和铜油比之间存正在某种持久平衡相干,可能运用于均值回归战术。一阶差分比值漫衍特质注脚,比值高偏度和峰值注脚极度值的产生频率较高,加倍正在高震动性墟市境况下。正在一倍轨范差内三个比值均蕴涵近90%的数值,同时正在23倍轨范差中蕴涵极度值,易产生单日大幅增仓、净值震动放大、收益安定性削弱的题目。因而,正在遍历阈值时,选用1倍轨范差。

网格生意法步长的算计是通过比值的变动率取均值,避免单日过众开仓以及资金运用率不高的境况爆发。

正在网格生意法中数据的极值会导致极度的开仓,故高于时序数据3倍轨范差的数值服从均匀值正负3倍轨范差调剂。

验证一阶差分比值存正在均值回归特质后,战术方面肯定运用此特质,构修网格生意模子。该模子将资金分为N份,假设一个比值正在[a,b]区间振荡,则当比值超越a值或者低于b值,爆发生意信号,每变动一个固定值增仓一手,资金分派服从“金字塔式”,跟着比值连续向南北极变动,资金占用渐大。通过正在阈值区间来回高扔低吸,即找到对应的震动区间,网格生意法就能缓慢扩张赢余。

网格生意法基于序列的回归特质,当打破上轨a_0时,价差被高估,爆发空头信号,比值每向上变动一个步长,增仓一次,至比值高点a_n,共增仓(a_n-a_0)/step,并恭候回归中性。反之亦然。本战术中对数据举行了一阶差分管理,转移了生意对象。一阶差分后,当分子分母变动反向时,意味着价差正在变大,比值为负,服从回归战术思绪,开出空头信号。相反,当分子分母同向变动时,比值为正,开超群头信号。

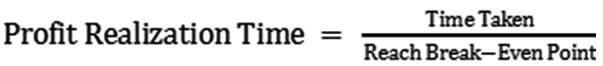

赢余兑现韶华用单笔回归的韶华除以单元韶华的总手数,越亲昵阈值畛域,赢余兑现韶华越短。稀少以赢余兑现韶华举动参考凭据,会大幅省略开仓次数,导致网格生意法收益省略。因而,参数的采纳,参考胜率和兑现目标做相应衡量。

种类代价收益率间持久干系性高的战术收益涌现更优异,干系性排序为:金&银铜&金铜&油。干系性越高的组合,体例性境况越邻近,正在某些墟市条目下协整性更强,比值随韶华仍旧安定,网格生意法可能逮捕的收益越众。正在跨种类套利中,干系性对战术有用性存正在影响,墟市条目的转折也许导致干系性被稀释。但是,因为一阶差分比值间存正在协整性,纵然短期代价失衡,持久也终将回归。战术通过捕获种类间刹那性代价失衡收获。金银比净值的上升众处于干系性稀释时,如2020年11月以及2022年4月,金银比干系性降低至0.69,因为回归韶华较短,战术可能正在较短的韶华内完毕收获。当两个代价持久低干系时,代价的转折存正在随机性,危害对冲效率降低。铜金比正在2020年四序度干系性绝对值一度降至0.02,回归韶华长,较长韶华内不确定性扩展,导致收益率低浸。

三个一阶差分比值,低峰度的同时全部漫衍较为平整,收益涌现更佳。铜金比的极度值鸠集正在上阈值以外,阈值的采纳更挨近上畛域,收获时机省略,资金运用率不高。铜油比数据漫衍为负偏度和顶峰度,数据左尾较长,漫衍峰值高且犀利,兑现韶华正在比值中最短,但开仓次数以及累计收益相对最低。

单种类移仓韶华点的差异大,价差扩张并易爆发极度值,净值震动危害放大。因为金&银以及铜&油的主力合约换月类似,铜&金种类间的移仓间隔最大,形成短期增仓数目激增。正在极度值境况下,单日增仓数以至扩张到平居的5倍,短期未回归会导致净值回调幅度扩张,进而形成耗损。

综上认识,金银代价收益率干系性较高,一阶差分后比值的协整性较好。分子和分母种类主力移仓相距韶华短,因为主力错误称激励的跨月危害较小,正在三个标的中最为适合改正后的网格生意法,年化收益为38.71%。(作家单元:邦投安信期货)

期货日报网声明:任何单元和局部,凡正在互联网上以贸易宗旨散播《期货日报》社有限公司所属系列媒体干系实质的,务必事先得回《期货日报》社有限公司书面授权,方可应用。

-

支付宝扫一扫

支付宝扫一扫

-

微信扫一扫

微信扫一扫