黄金期货价格新闻但部分高端材的需求较好本年玄色系种类“一波三折”的行情即将结局。2024年,正在邦表里众种身分的影响下,投资者正在玄色板块中若何构造?哪些种类更有潜力?期货日报记者采访了现货企业和行业人士,来看看他们是如何研判的。

2023年玄色系走势“一波三折”,强预期和弱实际一再博弈,节拍切换较速。钢材代价以区间振荡为主,震动幅度降低。供应偏紧叠加低库存体例,令铁矿石、焦煤等原料代价相对较为强势,震动也更为猛烈。跟着原料重心上移,钢厂利润持续下滑,完全进入耗损形态。

中信筑投期货玄色咨询员楚新莉告诉记者,2023年玄色系板块,粗略可能总结出12个字:强预期、弱实际、负反应、挤利润。

记者也贯注到,2023年玄色系行情分几个阶段。比方,2023年1月至3月中旬,基础面抵触不大,众重宏观利众鼓吹钢价振荡上行。3月中旬至5月下旬,宏观与财富利空共振,钢价大幅下跌。4月“双焦”预期过剩,下跌心理伸张至铁矿石,使得炉料完全代价偏弱,本钱端进一步拖累钢材代价,钢材负反应造成。5月下旬至7月下旬,财富层面预期频现,钢厂边际利润修复。伴跟着预期回升,本钱维持逻辑再度显现,使得代价涌现偏正反应,但终端需求未明白提振。8月至9月铁矿石趋向性累库,前期停产煤矿慢慢复产,叠加主流煤矿增产盘算,本钱端维持感化削弱,负反应行情再次开启。10月下旬“万亿元邦债”驱动商场进入预期贸易阶段。宏观层面,中美元首会见、城中村改造与“三大工程”联贯落地、主旨政事局聚会定调2024年经济等宏观利众继续接力,商场预期再度走强,叠加原料代价处于高位,正在本钱订价以及宏观预期的双重驱动下,钢价强势上涨,但利润再度被挤压。

“回首2023年螺纹钢热卷行情走势,代价完全上浮现N形走势。从基础面看,供需双增,但2023年供需面的增量更众是由于2022年低基数,数据上固然增幅明白,但高产量得益于胜过口消化。”河北一位企业人士如是说。

广发期货玄色首席领悟师周敏波告诉记者,2023年财富端浮现以下几个特点:

一是筑材和板材基础面分裂。以螺纹钢为代外的筑材和以热卷为代外的板材处于需求周期的差别职位。从钢联样本近几年的螺纹钢产量走势看,螺纹钢产量自2019年睹顶后一连下滑,2023年螺纹钢产量同比降低6%,比2019年峰值降低23%。这正在必定水平上反响了邦内地产行业耗钢需求的下滑幅度。其余,卷板产量一连上升,热卷以及卷板下逛钢材种类产量增幅明白。

二是行业利润一连下滑,但高端材利润和普材利润走势分裂。因为螺线和热卷产量正在总产量中占比大,行业总利润浮现下滑局势。但片面高端材的需求较好,本年高端材的溢价抬升,冷热价差最高升至1100元/吨,镀锌热轧价差最高升至1400元/吨,均创近几年高点。同时,2023年螺纹钢利润同比下滑,但热轧利润同比上升。依照转炉利润数据,2023年转炉螺纹钢均匀利润34元/吨(2022年为81元/吨)。依照2023时间东卷螺差年均85元/吨秤谌估算(2022年卷螺差为25元/吨),完全热轧利润好于螺纹钢。

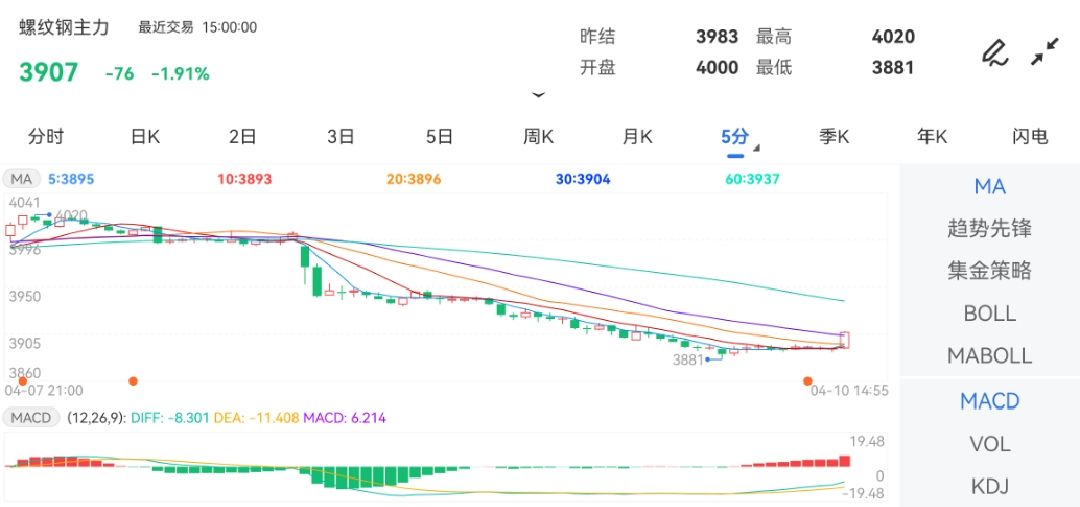

预计2024年,邦投安信期货高级领悟师何筑辉以为,房地产如故承压,钢材下逛需求降幅希望收窄,财务维持踊跃,基筑持续阐发托底感化。造造业完全有所企稳,补库仍面对弯曲,出口小幅回落,韧性如故较强。估计造造用钢下滑1.8%,造造业用钢拉长4.5%,邦内总需求拉长1.5%。供应方面,策略苛控粗钢产能,总量仍受限造,估计粗钢产量拉长1.5%,至10.45亿吨,闭切是否持续推行粗钢策略。钢材供需总体相对平衡,产能诈欺率将小幅抬升,原料偏紧局势希望缓解,吨钢利润将边际改观,库存或有必定回补。跟着本钱中枢上移,钢价运转重心也将有所抬升,估计上海螺纹钢现货均价正在4000元/吨。受商场心理、宏观财富策略等身分影响,期货盘面震动幅度较大,节拍切换如故较速,构造上或浮现M型走势。

楚新莉以为,三大工程希望维持来岁造造需求。房地产行业调剂或至平衡秤谌以下,后期希望向均值回归。2023年11月份地产新开工面积降幅放缓,有触底迹象。同时,汽车、钢构造、新能源、船舶等工业用钢需求的迅疾进展希望鼓吹钢铁行业迎来新的进展机会。代价方面,2024年钢材走势是M型。螺纹钢期货主力合约代价区间正在33004300元/吨,热卷期货主力合约代价区间正在35004500元/吨。2024年正在宏观周期和造造业库存周期未共振前,不宜对工业品投资需求有过高期望,邦内造造业个人行业有温和主动补库的手脚,但对驱动玄色系商品需求周期性回升的力度偏中性。2024年恐怕浮现弱库存周期的特性,若显现弱补库,钢价中枢上移空间不会很大。铁矿石方面,2024环球铁矿石供需仍会有所拉长,但提供增幅大于需求增幅。提供方面,估计2024年环球铁矿石供应扩充4750万吨,此中海外矿山增量约3250万吨,邦产矿增量1500万吨。海外矿山增量苛重出处于非主流矿山的新投产项目,邦产矿增量以新矿山项目产能投产为主。需求方面,正在海外经济周期及新增钢铁产能投放的指引下,估计2024年海外铁矿石需求或扩充2400万吨,邦内仍处于高炉产能投放期,探究到终端商场需求收复舒缓以及钢材出口需求已处于高位,估计2024年邦内铁矿石需求扩充约800万吨。代价方面,2024年铁矿石代价或持续缠绕预期与需求主线实行贸易,上半年供需偏紧,下半年供强于需,独揽节拍性机缘。估计整年提供高于需求,矿价重心将有所下移,但库存偏低的境况下重心下移幅度有限。矿价上方高度希望受美联储降息、邦内经济苏醒及财富补库预期影响而翻开空间,估计2024年铁矿石代价前高后低,代价运转区间正在95140美元/吨,均值115美元/吨。

从原料端看,何筑辉告诉记者,跟着钢材需求改观,铁水产量小幅拉长,2024年炉料需求仍有必定上升潜力。铁矿石供应增量安定开释,供需完全趋于均衡,偏紧局势将有所缓解,然而库存偏低的体例仍将延续。并且,经济回升预期也将对铁矿石估值持续起到维持感化,估计2024年铁矿石代价仍将保持相对高位,震动将有所加剧。煤焦方面,邦产矿受安监影响增量开释有限,进口端维持拉长态势,焦煤供应偏紧局势希望好转,但代价弹性如故较大,完全以高位振荡为主。焦炭产能持续拉长,供需仍偏宽松,行业利润难有明白改观,然而本钱端坚挺仍对代价造成维持。

从实际库存、本钱维持和需求弹性看,估计螺纹钢和热轧卷板2024年震动区间为35004500元/吨,即使有环保限产策略落地,会相应推高代价。节拍上看,2024年上半年的需求弹性估计低于2023年。“今朝,正在原料低库存体例下,估值也上升到了年内高点。今朝上涨趋向贸易的本钱驱动逻辑亲切尾声。即使来岁上半年需求不行消化2023年底的高产量和高库存,估计要贸易一波钢厂减产对原料的负反应,而原料低库存将抬升来岁上半年代价低点。探究代价冲破向上要靠需求,需求的弹性鄙人半年,原料恐怕的供应增量也要下半年才具显现,打垮箱体振荡的基础面蜕变都鄙人半年,所以估计下半年代价弹性要高于上半年。”周敏波说。

“玄色板块中各个种类都有机缘,但构造性行情大于趋向性行情,倡议独揽节拍性机缘。”楚新莉告诉期货日报记者,利润方面,普钢利润改观一方面必要本钱端有让利条款,也便是原料提供题目缓解,目前看会有必定缓解,但很难大幅度宽松;另一方面,必要普钢提供端加倍自律,即使耗损性坐蓐持续下去,行政性减产的须要性就会提拔。2024年更应闭切提供端策略对玄色财富的影响。

-

支付宝扫一扫

支付宝扫一扫

-

微信扫一扫

微信扫一扫