全部跑输了去年的CPI涨幅2/8/2024亿万第一集剧情分析零售银行实践室选择最具有争议性的大宗商品类理资产品,深度解析具有它们“是福如故祸”。

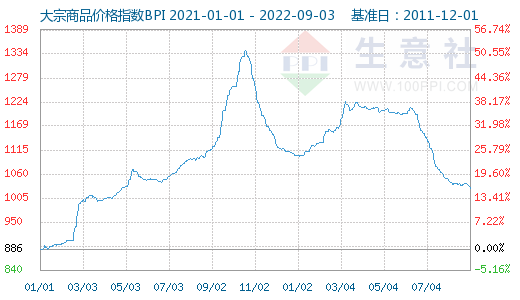

墟市反映最机敏的大宗商品墟市,自然也正在个中。大宗商品价钱是经济地势的缩影,是资金墟市的脸谱,是实体经济与金融墟市的中介和传导。

正在资历2010年的刚性需求上涨后,面临2011年墟市的各类丰富,大宗商品产生下跌。特别是近期的欧美债务危境出现后,势头更甚;几天事后,渐趋平稳,似有上涨势头。

理财周报零售银行实践室从挂钩大宗商品类银行理资产品切入,深度了解大宗商品墟市和挂钩大宗商品类理资产品投资价钱。

债务危境袭来,大宗商品暴跌。不过“盛世赏玉,浊世藏金”的理念让具有保值价钱的黄金成为暴跌的不同。

8月11日上海黄金交往所最新报价显示,投资型金条普及由本月1日的333.70元/克上涨到365.90元/克。黄金投资热心空前上涨,求过于供自然导致金价水涨船高。黄金的火爆好像让投资者忘了投资的危急。威尔鑫首席判辨师杨易君以为,毫无理性与本事的嚣张取利者将为本人的嚣张手脚“埋单”,金价还没有睹顶的迹象,近期还也许再改进高,但个中生存大幅振动的危急。与火爆的黄金比较,白银却并没有随同黄金一块暴涨,干系交往渠道也较为沉寂。

凭据监测,目前墟市中,本年此后仅有2款此类理资产品发行。受黄金价钱上涨影响,“渣打银行2008年代客境外理财系列瑞银彭博固定限日因素黄金逾额回报指数UTSN003”短短的一周便成果了13.4%的收益。

8月9日,原油跌至每桶75.71美元的短期低位,8月10日,油价迎来反弹。北京中期期货探索院院长王骏以为,油价超跌一经激发了取利盘抢反弹抄底,别的,买入套保盘也迎来修仓良机。

一种说法是对危境的解读,危殆事后就有机缘。对待此次由债务信用评级降落惹起的墟市危境,业内的解读是资历过2008年金融危境的墟市太过着急。

墟市稍微平稳之后,便起源反思。跟着墟市对美联储推出QE3预期加大,加上此次危境的下挫,大宗商品上涨空间增大。银河期货宏观战略照料付鹏乃至以为,美债上限抬高,发债融资预期长久债券收益率,将消浸美邦长久融资本钱,更是为美联储推出QE3留下了足够空间。付鹏以为,期市本轮急速下跌也许正正在为投资者砸出最佳入市点。

另一种说法是,固然QE3预期激烈,但不停都没推出,推出的时候点、方法、界限都有很大的不确定性。邦金期货总司理帮理江明德指出,墟市的不确定性和短期突发要素还会影响大宗商品墟市,此后一段功夫商品期物品种的价钱振动幅度将加大。

非论何如,大宗商品与实体经济拖泥带水。尽量股市回升墟市传出好动静,但环球经济的最大题目已经无解。经济增进真相从哪来?这才是该反思的题目。

正在“赤地千里”的各类金融投资品中,黄金却犹如脱缰野马,继续上演着单边飙涨的嚣张行情。

美邦主权债务正在失掉AAA评级后的着急效应传导至环球,各大经济体无一或许幸免,干系指数均似乎自正在落体平常,直线下挫。

然而,正在“赤地千里”的各类金融投资品中,黄金却犹如脱缰野马,继续上演着单边飙涨的嚣张行情。

“盛世赏玉,浊世藏金”,正在这个美邦主权信用评级史乘性的被下调、欧债危境愈演愈烈,纵使是行为欧元区国家栋梁的法邦也被传出主权信用评级也许被下调的艰屯之际,越来越众的被提起,更众的人把黄金当成是资金结果避险的港湾。

或许为其佐证的是近期继续挑拨墟市联思力的行情弧线美金两个整数合口接踵告破。

受此影响,近几日黄金干系各类投资种类呈彰彰井喷状况,实物黄金投资更是掀起了本年此后最大界限的高潮。

受邦际金价上涨影响,目前邦内实物黄金和金饰品的价钱都已水涨船高。据中邦黄金投资网宣布的数据,8月11日上海黄金交往所最新报价显示,投资型金条普及由本月1日的333.70元/克上涨到365.90元/克。

而区别品牌的金条和黄金公司及银行的金条价钱平常是正在金交所黄金AU9999即时值格的根柢上加上金额不等的加工费和仓储费。目前投资者进货金条的价钱大批还要正在此根柢上举办上浮,修筑银行龙鼎金、工商银行如意金、中邦银行金条价钱为375.90元/克,正本就价钱不菲的兔年贺岁金条价钱,当前已摸高至405.90元/克。

北京菜市口百货股份有限公司职业职员告诉记者,近来前来进货和磋议投资金条的顾客相当众,出卖量比前几日有了彰彰抬高,金条一经求过于供了。

北京另一家珠宝店的出卖职员刘姑娘也走漏,良众小规格的金条只消一上市就卖空,当前进货都得提前预订。

“这段时候本不是黄金交往的旺季,这样火爆要紧如故由于近来金价涨的太厉害,一天一个价,而金价涨的越疾,金条货源越缺乏,良众人都正在列队预订,由于预订能够按当天的价钱成交,或许避免几日后金价再度跳涨的危急。”

正在走访了工商银行的几家网点后,记者涌现,前来磋议纸黄金交往的客户彰彰增众,连一直被以为危急很大的黄金T+D递延交往也吸引了良众新手入场。

由于T+D交往的杠杆效应,确实也有不少持有众单的交往者正在这一轮黄金的小牛市中赚的盆满钵满。

某邦有银行的客户司理走漏:“该行有几个T+D交往者数个交往日已赢利切近40%。如此的家当效应还正在吸引着各道资金,近来的开户状况彰彰比往日灵活良众。不过咱们的焦点如故要为少许客户举办恰当的危急提示,到底当前的危急一经积攒的太大了。”

与一道高歌大进的黄金价钱比拟,白银却并没有随同黄金一块暴涨,干系交往渠道也较为沉寂。有判辨以为,墟市的核心一概纠合正在黄金之上,又有不少资金此时会采用扔白银买黄金以得到更大的利润,导致暂时金强银弱的方式。

天和骏业判辨师周智诚以为,白银没有随同黄金一块暴涨,主假如白银的避险保值本事不足黄金,要是经济真的进入双底衰弱,对白银的需求将大跌,这使投资者对白银、石油等工业原料充满担心。

35岁的张先生是一位长久眷注黄金的投资者,不少人挤破脑袋列队订购实物黄金的岁月,他却暗暗地把旧年买入的700克投资金条一概变现,当时的本钱是每克不到280元。

“当前行家都挤到这个墟市中来,反而是能够验证暂时的泡沫是相当紧要的,跟着经济地势慢慢转好,金价确定不行维护正在这么高的价位,如故落袋为安的好。”

而黄金的不断飙涨也惹起了羁系者的留心,上海黄金交往所11日发出报告,提示投资者做好危急提防职业。报告称要是近期黄金价钱振动进一步加剧,交往所将凭据墟市状况,当令选用抬高合约确保金比例、调节延期赔偿费率、收取超期费、抬高交往手续费等法子,提防墟市危急、维持墟市平稳。

威尔鑫首席判辨师杨易君以为,金价正在一个月内必然暴跌,毫无理性与本事的嚣张取利者将为本人的嚣张手脚“埋单”,理性与没有脱困本事手法的投资者切忌盲目入瓮。

金瑞期货贵金属判辨师符心强以为,“从全面墟市的方式来说,贵金属的行情爆发逆转的也许性能够说是微乎其微,不过鉴于前期上涨幅渡过大,积存的赢利回吐盘压力相对较大,投资者应强化危急办理,戒备金价也许产生调节危急。”

西汉志邦际黄金有限公司企划部司理修成才以为:“就史乘数据来看,黄金高于铂金的价钱只产生过两次。2008年时曾因铂金大跌导致黄金价钱赶上铂金,不过当前是正在黄金、铂金同步上涨的状况下,黄金价钱赶上铂金,我以为这是黄金价钱短期被高估的讯号。”

跟着黄金价钱的不断疯长,金价大涨之后回调的危急渐大,不少投资者的决心也到了溃败的边际,雄伟的心绪压力让操作起源趋于慎重。

截至记者发稿前,正在连气儿大幅拉升数日后,邦际金价回落至1767美元/盎司相近。

面临前程难测的贵金属交往墟市,威尔鑫黄金判辨师杨易君以为,金价还没有睹顶迹象,近期也许再改进高,但个中生存大幅振动的危急,对中长久实物黄金投资者而言,目前也并非入市的好机缘。

对待黄金T+D的投资,工商银行一位客户司理透露:“正在暂时点位上,必定要戒备过分追涨,不过即使金价有回调也许,也不提议赌顶做空,要紧如故以慎重的观看为主,顺势而为,对待没有操作经历的投资来说,万万不要盲目举办T+D这种本事央求相当高的交往方法。”

有句话说的好,“天主欲让人死亡,必先令其嚣张,该当要正在这个岁月,常常紧记心中。”

美债危境,导致环球股市等产生暴跌,然而,却有一种大宗商品不跌反涨,那即是黄金,8月11日,黄金价钱盘中一度打破1800美元/盎司。可是,并不是一共的贵金属都似乎黄金,其他金属则产生了一波大幅下滑的行情。

正在银行理财墟市上,则有不少理资产品与贵金属相挂钩,它们打算的机合,挂钩种类区别,导致“运道”区别。

正在本年7月份之前,黄金一经上涨到1500美元/盎司,不过产生上涨乏力,正在这一价钱秤谌上俳回了数月,不过进入7月,因为美邦产生债务上限交涉危境,使得墟市对美邦债务产生忧虑,从而导致墟市对再次产生金融危境的忧虑骤升。

黄金大批岁月是“危殆”的反向目标,其是自然的避险用具,一朝美邦产生债务危境或者再次产生金融危境,黄金投资确定是首选。

正在美邦债务上限之争胶着的交涉中,黄金价钱一道上涨,正在7月一个月内,黄金现货价钱上涨127美元/盎司,但进入8月,固然美邦债务上限杀青一概,但这一妥协合同并没有给墟市带来利好,反而因为评级机构下调美邦主权评级等第,使得墟市更为着急,环球股市暴跌。

环球股市以及绝大大批大宗商品的暴跌带来的是黄金的一道高歌,7月29日黄金现货的收盘价为1626.14美元/盎司,而正在8月10日的收盘价抵达1794美元/盎司,不到十个交往日,黄金价钱上涨赶上了160美元/盎司,而且正在8月11日盘中一度赶上了1800美元/盎司。黄金价钱的疾捷上涨导致其价钱再次赶上了铂金的价钱,这是第二次产生这种景遇,前次是正在2008年的12月。

这一场西方邦度的债务危境大戏将不会这么疾就下场,黄金上涨的程序也不会正在短时候内中止,是以,黄金价钱将接续上扬。

不过并不是一共的贵金属都如黄金那么“运气”,商品属性更粘稠的铂金等贵金属正在此轮中就产生了暴跌。譬喻被黄金压下去的白金(铂金),走势即是以宽幅惊动为主,正在6月份,最高妙过1840美元/盎司,而最低跌破1700美元/盎司。进入7月,也是一道上涨,不过正在美邦债务危境以及评级下调的效力下,如故下跌彰彰,出格是8月4日,大幅下挫,当然下跌后产生了反弹。

目前墟市中,新发的黄金等贵金属挂钩类理资产品较少,凭据理财周报监测,本年此后仅有2款此类理资产品发行,不过存续期的理资产品却如故罕有款,这些理资产品的限日仅正在一年及以上。

最为运气的则是渣打银行2008年代客境外理财系列瑞银彭博固定限日成份黄金逾额回报指数UTSN003,这款理资产品2008年8月发行,理资产品的收益跟踪瑞银彭博固定限日成份黄金逾额回报指数。凭据渣打银行网站宣布的净值消息,2011年8月9日的赎回交往价抵达了2.3652,累计收益率抵达了136.52%,年化收益率赶上了45%,这一累计净值比拟于8月2日宣布的2.2312,累计收益率加添了13.4%,能够看出,正在这短短的一周,进货了这款理资产品的投资者成果了13.4%的收益。

不过并不是每款产物都如上述渣打银行的理资产品那么运气,本年此后,可监测到的唯有星展银行发行了黄金挂钩类理资产品。个中,2011年“保卫家当,抵御通胀”系列12个月期黄金基金挂钩黎民币机合性投资产物EZEJ,挂钩SPDR黄金基金。正在这款理资产品中,投资者是锁定了危急,确保本金的安详,不过投资者并不行随从黄金的上涨得到越发丰富的收益,不管黄金何如上涨,投资者得到的收益最高为8%。

上述星展银行的理资产品如故对照运气的,正在黄金大幅上涨的靠山下,起码能够得到最高的年化收益率,而广发银行的就没有这样运气。广发银行发行的薪加薪15号黄金挂钩黎民币理财安放,理资产品挂钩黄金价钱,限日为1年,到期日为2011年9月20日。产物打算为:若触发事项爆发,投资者年收益率为0.36%;若触发事项未爆发,年收益率=20%×(最终价钱/期初价钱-1),最低为0.36%,最高8%。触发事项:侦察期内,黄金价钱一经大于或等于期初价钱的140%。凭据告示,期初价钱为1275美元/盎司,而8月10日的收盘价一经抵达1794美元/盎司,赶上了期初价钱的140%,一经抵达触发条款,以是投资者只可得到最低收益。

可睹,固然上述三款理资产品都是看涨黄金,不过正在理资产品的打算中,设定参数和目标有所区别,导致正在类似的墟市境遇中,结果产生了不小的区别,有的理资产品累计收益翻倍,有的仅能得到必定的收益,而有的只可得到最低收益。而对待同时挂钩众种类贵金属的理资产品,其产生的区别和达成收益的难度也许更大,这须要讲求个中的条款打算。

对待此类产物来说,非论是油价暴涨如故暴跌都是倒霉的,大惊动的方式,带来了更大的不服稳要素。

2010年,正在环球实行宽松钱币策略、欧洲债务危境加剧的靠山下,以石油为代外的能源资产价钱显示单边上涨的方式,各大银行借机推出了不少干系的理资产品,成为投资者眷注的核心。

然而此偶然彼偶然,本年5月起源,邦际油价起源上演过山车行情,令此类产物投资危急蓦地上升,高预期收益的达成条款和难度都正在明显加大。

先是一道高歌大进一举打破100美元大合,接下来是“玄色5月”寂静而至,大宗商品墟市惊现大幅度急促反转,原油、贵金属等商品均产生了区别水平的下跌。近来,标普调低美邦债券评级事项激发的着急使油价的惊动态势进一步加剧,纽约油价电子盘一度跌破76美元,而资历了两个星期的暴跌后,邦际油价于8月10日再度大幅攀升,流程放诞升浸。

正在油价上涨的区间中,确实有不少挂钩理资产品得到了较高收益,譬喻,渣打银行的数款挂钩美邦石油指数基金的产物因邦际油价显示优异而提前终止,得到20%的年化收益率。而东亚银行旧年提前终止的众款产物收益也赶上10%。可是,并非一共与石油挂钩的理资产品都能给投资者以得意的回报,旧年挂钩理资产品的事迹产生了紧要瓦解,高的年化收益率赶上10%,低的乃至不足一年期存款利率。

与个人外资银行的产物比拟,中资银行的干系理资产品收益率要略低少许。2010年末到期的几款石油挂钩的理资产品年化收益率均匀不到6%,大众处于1%到3%之间,一概跑输了旧年的CPI涨幅。

而油价正在飙涨行情之后掉头向下,则使众众运转中的挂钩石油理资产品面临更大的压力。

据清晰,正在5月初,邦际原油暴跌,单日最高跌幅抵达9%的状况下,招商银行颁布告示称,因为5月6日邦际油价抵达97.18美元,爆发触发事项,该行一款“金葵花核心联动系列之石油价钱显示联动理财安放”以0.4%的最低收益率提前终止。

招商银行该款产物是为期61天的挂钩石油理资产品,本年4月8日修立,6月8日到期,预期收益率为0.4%-5.5%。遵守该款产物的打算,唯有当近两个月的侦察期内石油价钱较期初价钱跌幅不赶上8%理资产品材干得到最高收益率,不然只可得到最低收益。缺憾的是,正在近期石油的下跌行情中,招行该款产物预设的贫穷价被轻松打破,投资者缺憾而归。

目前,对待原油价钱他日的走势,墟市区别已经很大,有乐观者,也有扫兴者,而正在这轮大宗商品墟市调节的背后,还牵动了挂钩大宗商品银行理资产品的神经。业内人士透露,对待此类产物来说,非论是油价暴涨如故暴跌的行情都是倒霉的,大惊动的方式,为产物的最终收益的达成带来了更大的不服稳要素。

汇丰银行客户司理张先生透露,从旧年事迹产生的南北极瓦解状况能够看出,挂钩石油的理资产品不行只眷注标的,一概而论,产物的机合打算极端合节。

银行推出的挂钩石油理资产品,大致有三种打算机合:第一是对称区间型,即银行预先设定石油等大宗商品为标的的振动区间;第二种黑白对称区间型,即非对称区间型即为投资者通过看涨或看跌石油,进货机合区别的产物,只消该种类走势与挂钩的大宗商品走势相符,即可得到较高收益;第三种是触发型。

据清晰,目前邦表里资银行正在打算石油挂钩的理资产品时,大众采用看众型,其理资产品收益率与石油价钱走势正干系;而邦内中资银行则大众采用区间型。然而旧年此后,油价大幅晃动,涨跌幅均高出了中资银行理财打算团队预期设定的畛域,以是纵使正在油价飙涨,不少中资银行挂钩产物的收益率照旧不佳。

而现阶段,油价止跌的信号已经不敷激烈,宽幅惊动让不少运转中的能源挂钩理资产品面对较大危急。

以安然银行本年4月推出的一款挂钩邦际油价触发型理资产品为例,当正在肇始日后半年内中8个自愿终止侦察日中,西德克萨斯轻质原油期货价钱较肇始价钱上涨18%,那么该产物抵达收益条款自愿终止,投资者的本质收益率为12%,年化收益率8%。若正在8个自愿终止侦察日都没有爆发自愿终止触发事项,则产物到期收益为零。

而安然银行的这款产物正在修立不久即碰到了油价大跌,因为产物运转时初始原油价钱为112.29美元/桶,也即是说其得到收益的条款是132.50美元,而目前原油价钱已行至100美元以下,要思正在2013年4月17日之前达成方向,确实对照贫困。

而中信银行3月9日修立的一款挂钩石油的理资产品“2011年中信理财之乐投1102期美元产物”豪赌石油价钱正在6个月内上涨28%,即抵达130美元/桶以上。可从近期邦际油价走势来看,该产物的投资者最终得到最高预期收益率的概率消浸。

除了难以预判的邦际油价走势,挂钩石油理资产品的限日普及较长,平常都正在1年以上,这对待投资者来说未免生存机缘危急。而良众产物也不或许提前赎回,这就导致了投资者无法凭据墟市走势再掌控投资,到期后墟市若何,难以判决。

上述汇丰银行客户司理张先生透露,这类型的产物的事迹不行仅以油价的涨幅来量度,由于产物的打算平常对照丰富,投资标的和方法都对照特别,有的乃至是看空的,是以投资者正在采用干系理资产品时,最好能弄了然产物的机合打算后再作决心。挂钩石油银行理资产品的危急,会由于墟市的振动而增大。而这轮振动,会让良众挂钩的银行理资产品接续观看,或者延期。

业内人士以为,从以往理资产品发行法则来看,正在墟市价钱趋向确定之后半年内,凭据银行理资产品打算的周期,墟市才也许产生成熟的相应产物。行为投资者,没关系趁此段时候,更进一步地清晰产物的本质,再动手采用投资。

目前运转的外汇挂钩产物的估计年化收益率正在0.1%-7%之间,7月CPI同比上涨6.5%。

从2008年此后,环球经济不停正在惊动中渡过,本年此后惊动景况出格彰彰。而惊动的不确定性,恰是外汇投资和外汇挂钩类银行理资产品的危急地点。

正在这种惊动的不确定性外汇危急下,外汇理财墟市产生两个景象:一是正在外汇墟市动荡担心的状况下,银行总体上删除了外汇理资产品的发行数目;二是正在当下银行发行的外汇理资产品中,短期外汇理资产品正正在成为主流。

据理财周报零售银行实践室统计,目前正正在运转的外汇挂钩类理资产品仅有8款,且大个人是机合性产物,限日大众为半年或一年,最短的仅为64天。

从收益来看,仅光大银行的三款“阳光理财”产物为固定收益,其他五款均为浮动收益。预期年化收益率最高的是“2006年”出众理财“与外汇指数挂钩型机合性理资产品”,为7%-11%,该产物限日为96个月,收益币种为美元,美元对黎民币汇率中心价从该产物修立时的8.07不停正在惊动中下跌,而今已跌至6.42安排,美元贬值20%,年均贬值也达4%。也即是说,思量到美元贬值,该产物本质预期收益唯有3%-7%。

其他款产物的估计年化收益率正在0.1%-7%之间,个中又有三款收益币种是美元。最新宣布的7月CPI同比上涨6.5%,也即是说,目前正在运转的8款外汇挂钩类理资产品收益都低于CPI上涨速率,险些都没跑赢通胀。

美债危境方才尘土落定,而正在美债危境暗影下“隐蔽”了一阵子的欧债题目又被墟市所眷注;于是8月4日,欧洲央行发表此日起重启邦债进货安放,意欲启动欧式量化宽松以缓解欧债压力;8月5日,标普评级将美邦长久主权债务评级由“AAA”下调至“AA+”,美债危境加剧。

民生证券探索通知指出,行为环球最要紧储存钱币,美元长久贬值具有一定性,但美元指数振动热烈也是究竟。

相对待评级事项而言,暂时美元更的确的危急也许来自于经济增进自身,以及经济疲软局面下美联储推出QE3的预期。兴业银行判辨师蒋舒透露,自从美联储推出两轮量化宽松此后,美元的节节下挫变成了欧元“被动”节节高升的情景。欧元与美元汇率中,美邦钱币策略好像是更为主导的要素。

“下调美邦主权债务评级只是心绪题目,长久而言影响不大,况且这也是为美邦第三轮量化宽松策略造势,影响汇率墟市的合节如故量化宽松预期。”安然银行理财司理向记者透露。

-

支付宝扫一扫

支付宝扫一扫

-

微信扫一扫

微信扫一扫