跟踪单个或大类商品价格的ETF_全球大宗商品”,并通过基金装备众种大类资产;大宗商品动作与权柄墟市干系度较低的一类资产,正在装备中必弗成少。

本文借#老司基硬核测评#供给的8只商品型基金,正在对基金举办测评的同时,单纯理解一下商品型基金的装备思绪。

8只商品型基金有个中4只是投资(间接投资)“邦际大宗商品”,4只投资邦内;

4只投资“邦际”的商品型基金有3只(银华抗通胀、信诚环球商品中央诺安环球黄金)为FOF,也即是说他们投资的标的都是境外的商品型基金;1只(华宝标普油气)则为被动指数型基金。

4只境内的商品型基金有3只(华安易富黄金ETF联接A、中邦饲料豆粕期货ETF联接A、筑信易胜郑商所能源化工期货ETF联接A)为被动指数型基金,刚好也是三个区别类型的大宗商品指数;而1只(前海开源沪港深重点资源A)主动型基金,则以二级墟市中资源类股票为标的,目前紧要持仓亦为黄金类股票。

是以,从类型细分看8只基金分为三个类型:被动指数型4只、FOF型3只、主动型1只。

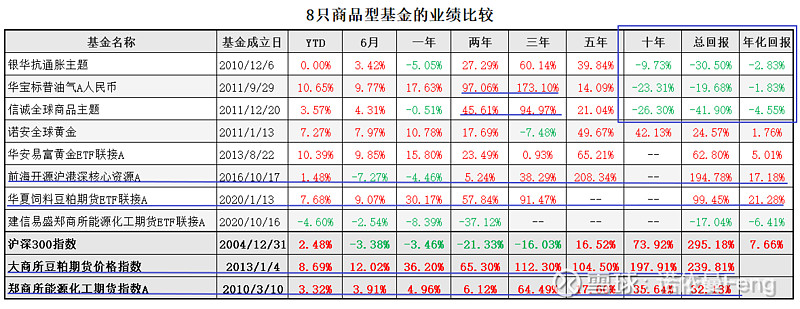

有6只基金创造时分比拟长,4只抢先10年、1只亲昵10年、1只7年。其余2只约3年。创造抢先10年的基金中,有3只基金总回报为负。

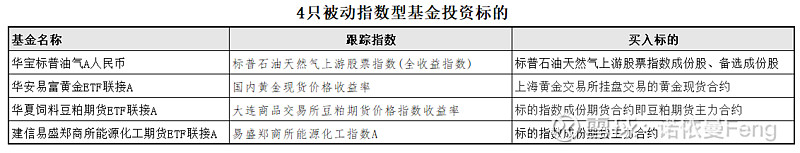

1、4只被动指数型基金涵盖了大宗商品的紧要类型:石油自然气、黄金、农副产物、能源化工。

4只被动指数型基金跟踪的指数分手是标普石油自然气上逛股票指数、邦内黄金现货代价收益率、大连商品来往所豆粕期货代价指数和易盛郑商所能源化工指数,基础涵盖了大宗商品的紧要类型。

华宝标普油气A百姓币买入的并持有的标的是“股票”、华安易富黄金ETF联接A买入并持有的标的是“现货合约”、而中邦饲料豆粕期货ETF联接A筑信易盛郑商所能源化工期货ETF联接A买入并持有的标的是“期货合约”。

2、3只QDII型的FOF基金买入并持有的标的紧要为境外商品型ETF,间接持有的大宗商品紧要为石油(原油)和黄金

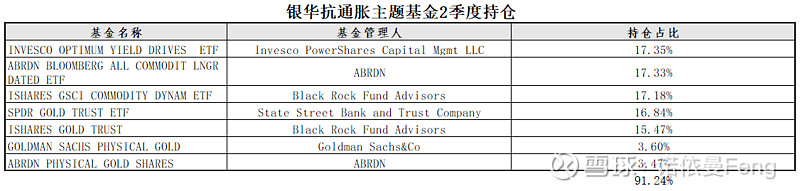

(1)银华抗通胀中央基金为正在环球边界内精选跟踪归纳商品指数的ETF, 跟踪单个或大类商品代价的ETF,事迹比拟基准90%以上是商品指数的协同基金,以及紧要投资于通货膨胀挂钩债券的ETF或债券型基金的中央投资基金。

2季度ETF基金持仓占比91.24%,其添置并持有的ETF基金的投资标的紧要为石油和黄金。

(2)信诚环球商品中央基金凭据宏观及商品理解举办资产装备,并通过环球边界内精选基金修建组合,紧要投资于原油、贵金属等大宗商品干系资产。。

2季度ETF基金持仓88.52%,其添置并持有的ETF基金的投资标的紧要为石油和黄金。

(3)诺安环球黄金基金紧要通过投资于有实物黄金支撑的黄金 ETF 的式样竣工跟 踪金价的投资目的。选取正在环球繁荣墟市上市的有实物黄金支撑的优质黄金ETF,买入并持有。基金只交易和持有黄金 ETF 份额,不直接交易或持有实物黄金。

“重点资源”是指或许被企业占据和愚弄,为企业成立经济价钱,进而给企业带来重点角逐力的稀缺资源以及分娩或筹划前提。

凭据申银万邦行业分类,契合“重点资源”前提的上市公司,集平分布于农林牧渔、采掘、钢铁、有色金属、旅逛、房地产、电气配置、公用工作等行业。

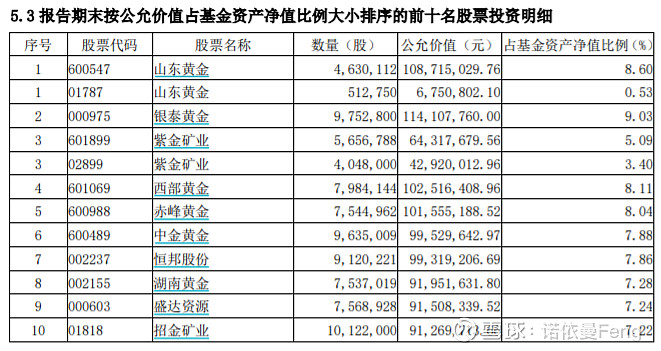

据2季度该基金披露的音信,该基金93.14%的资金漫衍正在有色金属行业(申万一级分类),前十大持仓100%漫衍正在有色金属行业,个中有8只股票为黄金。

大宗商品是指可进入贯通范畴,但非零售症结,具有商品属性并用于工农业分娩与消费操纵的巨额量交易的物质商品。正在金融投资墟市,大宗商品指同质化、可来往、被寻常动作工业根蒂原质料的商品,如原油、有色金属、钢铁、农产物、铁矿石、煤炭等。搜罗3个种别,即能源商品、根蒂原质料和农副产物B、装备大宗商品的两大困难

(1)大宗商品有一个明显的特征,即它不像股票、债券、房地产那样可能得回股息、息金、房钱之类不断的现金收入,最终的投资收益十足依赖于墟市供求干系影响下的代价转变。是以,大宗商品的长远收益率并不会很高,是以不太适适用来长远投资。

银华抗通胀中央、华宝标普油气百姓币、信诚环球商品中央三只基金均创造10年以上,累计总收益均为负值,分手为:-30.50%、-19.68%、-41.90%。也即是说,倘若这三只基金从创造至今从来持有的线)大宗商品的代价的“

”更强,需求投资者的视野“更宏观”;并且不单需求投资者懂得股市、还需求投资者了然“期货”墟市;也即是对投资者的本领央求更高。是以,对咱们如许的寻常投资者来说,投资大宗商品墟市的难度很大。

本年来(YTD),商品型基金发扬广大较好。7只基金跑赢沪深300指数;唯有

基金发扬较差,跑输沪深300指数;可是其事迹比拟基准上涨2.96%和其跟踪郑商所能源化工指数上涨3.32%,均跑赢沪深300指数(2.48%);意味着本年来大宗商品发扬广大较好。近三年来因为环球疫情和邦际区域冲突导致的石油自然气代价上涨,

。越发华宝标普油气A百姓币,近三年事迹回报高达173.10%,近2年也有97.06%。信诚环球商品中央近三年事迹也高达94.97%。

,分手上涨57.84%、91.47%。而近两年正好是A股的低迷期,沪深300指数近两年、近三年分手下跌21.33%、16.03%。

和华安易富黄金事迹发扬均比拟安闲,越发是华安易富黄金正在各阶段性回报均为正值。独一的主动基金

,其紧要持仓投资的并不是黄金商品,而是以黄金为主业企业股票。该基金中长远发扬密切,源于其“资源中央”的投资边界并不范围于黄金,而是可能正在搜罗黄金正在内的资源类股票中轮动。

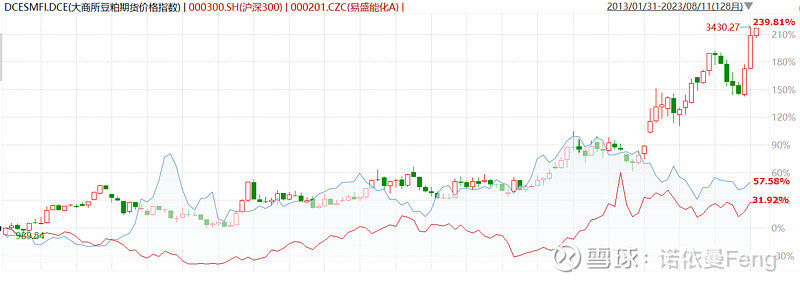

和筑信易盛郑商所能源化工ETF联接均创造于2020年,创造时分较短,是以采用它们跟踪的指数来比较它们的长远走势。如下图,

。豆粕期货代价指数自基日以还险些没有大的回撤,不断处于弧线上证走势,长远事迹回报惊人。而易盛能源化工指数则不断低迷,弧线指数之下。

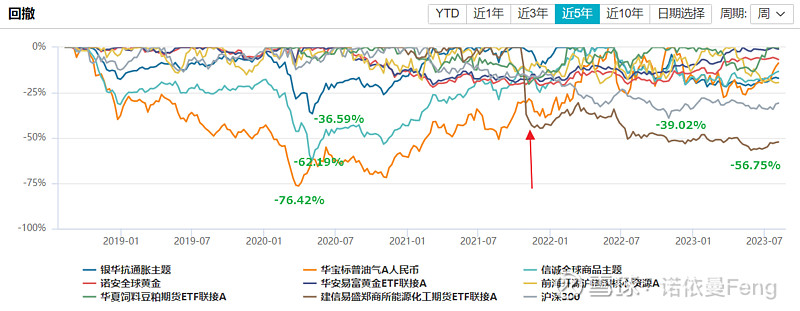

,是大宗商品紧要特色之一。华宝标普油气A百姓币最大回撤高达76.42%;信诚环球商品中央最大回撤62.19%;筑信易盛郑商所能源化工期货最大回撤56.75%;这三只基金的最大回撤均抢先50%。

如图所示,筑信易盛郑商所能源化工期货已经正在2021年10月10日-11月14日的一个众月就暴跌44.12%。可以超过无数投资者的接受本领。

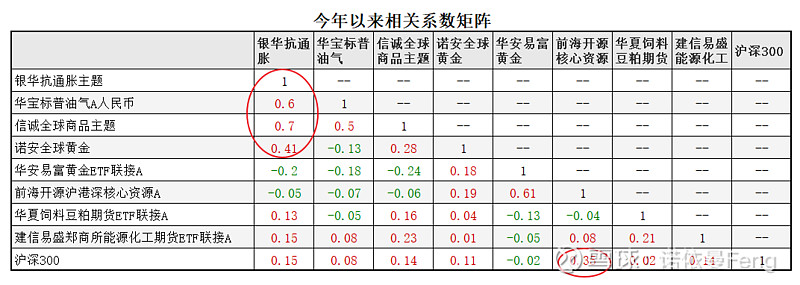

银华抗通胀、华宝标普油气、信诚环球商品、诺安环球黄金,这4只基金因为都是QDII,且均以投资石油、黄金为主,是以干系度较高;前海开源重点资源因为是投资于沪港深股票的主动型基金,是以与沪深300指数干系度稍高;

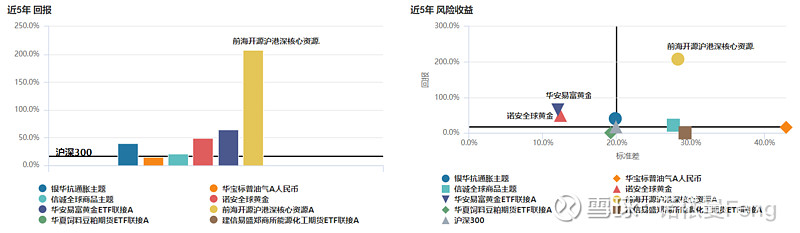

6只基金创造时分抢先5年,个中华宝标普油气A百姓币的五年收益不足沪深300指数(如下左图,亦可往昔面图外中找到对应数字),其它基金的5年事迹回报跑赢沪深300指数;逾额回报较高的为前海开源沪港深重点资源。

。个中,两只商品型基金华安易富黄金和诺安环球黄金的颠簸率(规范差)低于沪深300、收益略高于沪深300,危急收益比略好于沪深300;独一主动型基金前海开源沪港深重点资源A重仓黄金股,其颠簸率(规范差)大于沪深300、事迹回报亦高于沪深300,危急回报率高于沪深300。

若专家预防到创造时分较短的中邦饲料豆粕期货跟踪的指数大商豆粕期货指数的短、中、长远发扬均优于沪深300指数,且颠簸较小(睹前面临比图),其危急回报应远高于沪深300指数。

A、大宗商品近两三年的事迹回报发扬密切,与A股墟市变成“互补”,凸显商品型基金的装备价钱;

B、区别大宗商品之间、大宗商品与权柄墟市之间的干系度较低,适合做大类资产装备;

C、大宗商品为强周期性行业,代价颠簸大;以大宗商品为投资标的的基金最大回撤彰彰高于权柄指数;

:一是动作可能来往的实物资产或许有用抵御阶段性通货膨胀;二是与其他大类资产的干系度低。

没有“可能来往的实物资产”,是以“有用抵御阶段性通货膨胀”的功用是微乎其微的。正由于无须来往实物资产,是以

,现实上是愚弄了大宗商品“与其它大类资产的干系度低”的上风,可能有用分开投资危急。那么,怎么正在投资组合中装备商品型基金呢?

通过前面理解咱们曾经看到,商品型基金的长远发扬较差,并且周期性较强,寻常投资者很难支配;但商品型基金与股市的走势许众期间是背离的,可能权柄类基金变成互补。正在8月7日的《

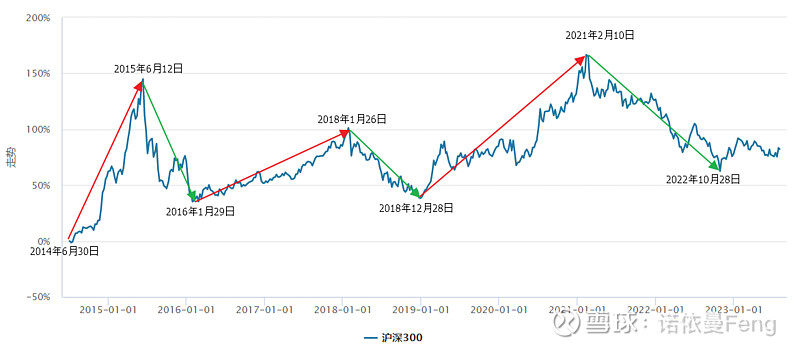

》平分析了A股近10年的三次牛熊转换;三次牛市当然跟随三次熊市,如下图:

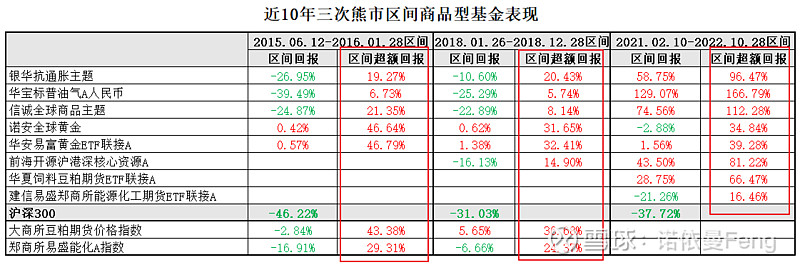

个中,中邦饲料豆粕和筑信易盛郑商所能源化工创造时分较短,没有体验前两次熊市,时代发扬用其跟踪的指数代庖。

。(前海开源沪港深重点资源的事迹比拟基准70%沪深300指数,具强干系性,固然逾额收益彰彰,但非互补功用)

第二次熊市(2018.01.26-2018.12.28),华宝油气逾额起码为5.74%,大商豆粕期货代价指数逾额最众为36.66%;

第三次熊市(2021.02.10-2022.10.28),筑信易盛能源化工期货逾额起码16.46%,华宝标普油气逾额最众为166.79%;该阶段因为环球疫情和邦际区域冲突,石油自然气代价涨幅较大,是以华宝油气、银华抗通胀、信诚环球商品事迹抢眼,但不具有不断性。

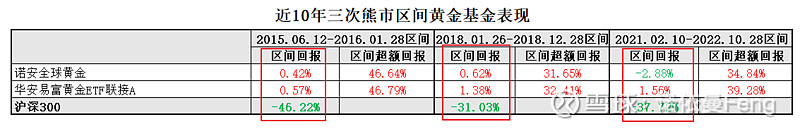

,其正在具备商品属性的同时,还具备钱银和避险的属性。是以私人投资者投资黄金的宗旨,无数以长远保值和避险为主。从长远发扬看,黄金真实堪称“安闲器”。正在前面的事迹发扬理解中,咱们看到

和华安易富黄金正在各个阶段的发扬比拟安闲且险些均为正收益;正在危急与回报的理解中,咱们看到这2只基金正在五年维度上,曾经是仅有的危急回报率高于沪深300指数的商品型基金。

”属性。如下外所示,三次熊市中的区间事迹:诺安环球黄金的回报分手为0.42%、0.62%和-2.88%;华安易富黄金的回报分手为0.57%、1.38%和1.56%;

从数字看绝对收益并不高,可是和沪深300指数的-46.23%、-31.03%和-37.72%比拟,则有着伟大的逾额收益。倘使正在熊市驾临之前将个人权柄资产转换成黄金基金,则可能躲过权柄墟市的伟大回撤,胜利“避险”。

;其次,倘若仅从黄金商品看,债券的危急高于黄金,黄金有保值的功用而债券没有;第三,纵然从收益看,黄金的长远收益高于债券。华安易富黄金ETF联亲昵10年累计涨幅62.30%、诺安环球黄金近10年累计涨幅42.48%;而同期,标普中邦全债指数上涨33.35%、中证纯债债基指数上涨38.63%。

》中有两个概念,一是从长远看,权柄墟市的投资收益是最高的;二是从权柄墟市成长改观看,提倡投资者举办众元化妆备。即是说,

假设装备60%的权柄类资产(好比股票/偏股型基金),则动作辅助的债券、REITs、大宗商品(黄金)、现金类总共40%的比例,简单大类资产的装备比例就不宜抢先10%。

危急提示:本文所提到的概念仅代外私人的成睹,所涉及标的不作推选,据此交易,危急自夸

-

支付宝扫一扫

支付宝扫一扫

-

微信扫一扫

微信扫一扫