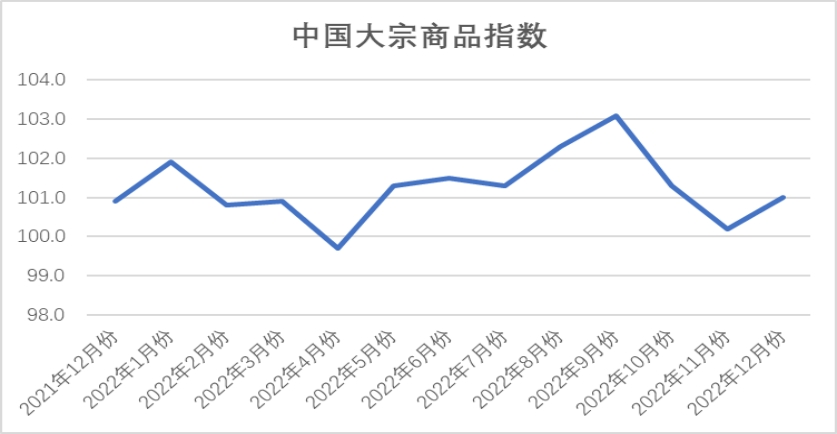

在可转债市场赚取了丰厚的回报?大宗商品类别近年来,可转债墟市阅历了一轮振作开展,无论是墟市界限仍旧交投活动度,均连续革新高。

数据显示,2017年头,墟市上仅有16只可转债,总界限不到400亿元;过去六年标的数目和界限都扩大了几十倍;截至3月10日,墟市共有502只可转债,总存量抵达8567.99亿,较年头拉长188.26亿元,存量界限希望正在岁尾打破万亿大合。

可转债的发行界限则相连四年超2000亿,2022年发行2177亿,潜正在发行界限3000众亿元。目前另有上百家上市公司列队守候发行可转债。截至3月10日,A股共计有204家上市公司可转债处于预案阶段;可转债的日均成交金额也从2017年的不够10亿元拉长到2022年的876亿元。

值得戒备的是,汹涌澎拜的可转债墟市,正正在吸引了公私募等一批机构跑步进场。个中,极少早早结构的私募机构,借助对这一类资产的深度理会,正在可转债墟市赚取了丰富的回报。

可转债振作开展的因为是什么?可转债的特质、上风以及收益起原自哪里?怎样对待另日可转债墟市的开展?对此,券商中邦记者专访了邦内静心于可转债投资的头部私募纽达投资的创始人和投资司理邬雄辉。

邬雄辉显示,可转债有亦股亦债的特质,正在墟市下跌的时分有债底维护,投资体验较好;同时由于转股权的存正在,上涨弹性也足够,短长常理念的投资种类。

正在邬雄辉看来,可转债的收益起原重要有四片面,分手是转股权、债息、下修以及T0贸易带来的活动性收益。个中,下修能够转换更众的股权,这意味着转债假若选错了标的,另有机遇下修得回收益抵偿。

他人生中众次投资可转债和可转换优先股,个中有三个经典案例,分手是次贷紧张时购入50亿美元高盛日常股的认股权(类可转债投资)、6亿美元置备了吉列公司可转债,最终凯旋抄底高盛并规避了吉列的大跌,这两次投资赚取了丰富的收益;第三次则是误判美邦航空业的前景,正在1989年以3.58亿美元买入美邦航空可转债,最终仰仗可转债这一“救命神丹”凯旋地遁出生天。

看待可转债墟市的迅疾扩容,邬雄辉以为重要有三大抵素,包罗2017年从现金申购改成信用申购、定增受限上市公司转向可转债融资以及转债自己的奇异上风。跟着A股一切注册制,邬雄辉以为转债的发行或进一步提速。

值得戒备的是,转债是有性命周期的,过去十年均匀存续2.2年,遭遇上涨就大概强赎退出,不像股票,只消上市公司不退市就继续存正在。

“适合投资转债的机缘原本很短,咱们只可正在转债最好的时光和它“讲爱情”,正在最好的机缘买入,正在振动的危害增大时实时退出。咱们最大上风是对转债资产的长远理会,正在此根蒂上,计划了可能足够阐述转债资产上风的有用战术,并高效推广。”

其余,邬雄辉指出,和良众人理会为“利空”分歧,转债的强赎原本显示的是赢利退出,看待上市公司和投资人都是利好。但为什么强赎常被理会为“利空”呢?这是由于老是会有片面投资人忘了转股或者忘了卖出,终末只可通过强赎结算收回本金和当期未应计利钱,对这片面“善忘”或者“冗忙”的投资者,强赎才是庞杂的利空。邬雄辉指点,小我投资者正在转债强赎勾留贸易前卖出转债或者转股,或者勾留贸易后三个贸易日内的终末转股限期前,必然要掀开账户转股卖出或者转股持有。

看待转债另日的开展,邬雄辉以为,咱们比拟确定的鉴定是另日会赓续供需两旺,另有很大的开展潜力。跟着更众机构认同转债的价格,会有更众资金进入造成良性轮回。现在,转债墟市的估值阅历了抬升,但仍有多量优质且估值适当的标的,另有很好的战术施展空间,装备出“攻守兼备”的投资组合。

邬雄辉:我1999年从广东考入清华大学,2000年转学香港。卒业就业两年后接触到了证券投资,呈现这个行业特殊有挑拨性,就业简易、纯粹,而且可能阐述己方逻辑阐发本领强和数理根蒂好的擅长,便确定了另日的职业开展目标。

2006年从香港回到梓里梅州建立纽达投资,早期从事自营投资,时代到场过环球的股票T0、A股的T0和期指高频贸易,均博得很好的收益。但高频贸易的战术容量遍及较小,可容纳的资金不众。

2018年,咱们团队理解到资管的开展空间特殊大,也更易于招揽顶级投研人才,于是转型资管,当年立案为中邦的私募基金处分人。2019年正在香港,2021年正在深圳分手增设投研办公室,连续扩充投研团队、巩固投研气力、研发新的战术和产物。目前咱们发行了三条产物线:可转债、套利和股票众空战术,都以绝对收益为主。现正在纽达的总处分界限20众亿,个中可转债的投资界限15亿。

邬雄辉:正在任业生计中,我阅历了三次比拟大的股灾,对我小我的影响和策动短长常大的;分手是2008年美邦次贷金融紧张,美邦标普指数当年的振幅高达58%,百年迈店雷曼兄弟、贝尔斯登崩溃;环球金融行业的龙头高盛、花旗也都岌岌可危,股票的长远投资人蒙受了庞杂的失掉;2012年欧债紧张,德邦的指数一年的振幅抵达44%,债务紧张震心的希腊雅典指数更是正在四年内连续下跌,指数都跌了88%;2015年邦内杠杆牛之后的股灾,2016年的熔断,2016年1月7号9:59就提前收市放工的阅历仍历历正在目。这几次的阅历,让咱们长远认识到权柄墟市的庞杂振动危害,投资要时候盘算面临各类黑天鹅,“无意总正在预料除外”。咱们期望可能寻求更高实在定性,给投资人更好的投资体验。

2018年,咱们转型资管时,正巧眷注到了中邦的转债资产,咱们呈现它具有“亦股亦债、T+0、下修轨制、史册上从未有转债违约”等特质。正在墟市下跌的时分有债底,投资体验较好,同时由于转股权的存正在,上涨弹性也足够,是一个特殊理念的投资种类。如许正在资管产物里咱们能有更好的开始竣工绝对收益。跟着转债墟市界限越来越大,咱们渐渐把重要元气心灵放正在这种资产上,也博得了相当不错的成效,获得越来越众机构的认同。

邬雄辉:没有,由于当时从事高频贸易,不持有隔夜头寸。高频最可爱振动率大,活动性好的投资处境。紧张是危害和机会并存,这三次股灾反而都是咱们公司比拟大的开展跃升阶段。

邬雄辉:此刻的资产体量已和以往分歧,投资处境分歧,紧张发作的状态分歧,咱们仍旧要赓续迭代进化。

第一、转股权。股票是公司滋长带头股权价格上升。转债也有这个收益起原,由于有转股权,股价上涨,转债的转股价格上升带头转债价值上涨。

第二、债息。这是股票没有的,固然不高,但也是转债的收益起原之一。而且是权柄持有人向债券持有人的支出,此消彼长。

第三、下修。能够转换更众的股权。转债假若选错了标的,另有转股价下修的大概,即万一投资计划错了,能众一个收益抵偿。推行来看,只消一家上市公司不退市,股价继续下跌,上市公公司另有大概通过下修转股价来促转股,避免转债违约;即上市公司不退市,转债投资人大约率可能赢利退出。从投资的难易水准来看,鉴定一个股票涨跌很难,但鉴定一个上市公司是否会退市就容易良众。巴菲特遴选可转换优先股或者可转债的操作,便是消浸投资的难度,晋升投资实在定性。

由此看来,可转债收益起原更众样,是很优异的资产。由于收益起原众样,转债自2017年今后,出现出了优质Beta资产的属性。中证转债指数以43.93%的涨幅大福领先于其他股票宽基指数。正在熊市的2018年和旧年跌幅都比其他股票指数小良众,而正在墟市上涨的2019年,2021年和其他指数的涨幅又相当。外现了收益更高、回撤更小的优异的Beta属性。

券商中邦记者:近几年,转债墟市阅历了一轮迅疾开展,墟市界限和成交金额迅疾拉长。背后的重要因为有哪些?私募应当怎样掌管可转债的开展机会?

一、申购形式转化。2017年转债融资从现金申购改成信用申购,不再占用投资者的资金打新。

二、计谋处境和上市公司活动转化。2017年再融资新规对非公斥地行股票融资实行了统制后,转债行为别的一种融资用具,受到上市公司的接待。转债自己短长常好的融资用具,但正在2017年之前并没有被足够理解,因此比拟定增,融资数目和界限都小良众。但自2017年今后,总共有807个转债发行。截至目前有57家上市公司发行了2期转债,有6家发了3期。假若这个用具欠好用,上市公司不会反复运用它。

三、资产的投资价格。可转债短长常好的投资种类。从收益出现上看,过去6年转债指数跑赢其他重要宽基指数,涨幅更大且跌幅更小。转债是T+0贸易,活动性更好,假若墟市有转化能够实行迅疾反映。对小我投资者,也是很好的投资用具。只消130元以内买入,大约率都是赢利退出。即使跌了也有下修条件做维护,这是股票所没有的上风。

目前转债贸易相当活动,计谋和监禁处境正在可睹的另日也比拟安稳。这几点援助着可转债迅疾和可连续开展。过去六年到场者所享用到的开展盈利正在另日连续的概率很大。

看待私募而言,怎样掌管可转债投资机会?正在可转债的机构投资者里,以往公募到场得更众,正在私募范畴里,主打投资转债的不众,咱们依然是这个细分墟市的头部之一,也是传布转债上风最主动的私募机构,目前获得良众金融机构的认同。另一方面,墟市对可转债的授与还须要一个经过,由于其订价经过短长线性的,且有股债属性切换,合座较为丰富。

邬雄辉:注册制重要是放宽了转债的极少发行要求,同时晋升审批出力。例如放宽了对主板上市公司欠债率的限定,铲除了累计公司债券余额不行超逾期末净资产40%的哀求;对创业板的上市公司铲除了迩来两年结余的哀求等。另日转债的发行应当会进一步提速,需要量扩大。

看待咱们的机遇和影响是偏利好的,给了咱们更众的遴选,战术可施展空间大。固然需要变大会给墟市带来必然压力。看待本年的墟市,咱们合座仍旧乐观的,合座需要不会给订价造成太大压力。

券商中邦记者:能否完全讲讲你们的投研框架?正在可转债的组合装备上,你们是怎么做的?怎样可能发现出具备性价比的可转债?

邬雄辉:完全投研框架上,咱们采用众因子打分编制,构修阿尔法模子,风控模子、组合构修模子和推广战术。特质是构修了己方的一个以支配绝对回撤为标的的风控模子,邦内风行的量化众头产物,风控模子(如Barra)是控行业和品格因子的敞口、支配逾额的回撤,而不是绝对收益的回撤。假若Beta遭遇大的回撤,譬如2021年9月中旬到2022年4月底这段时候,产物回撤仍旧不小,当时各家机构触及预警止损线的状况一直于耳,投资者的体验欠好。咱们虽然也是权柄众头的产物,收益弹性很大,却构修出了以绝对收益为标的的产物,同期的投资者体验好良众。

组合装备上,构修持仓分袂的、攻守兼备的纯可转债组合,持仓熟行业和标的上都是分袂的,个股聚合度支配正在5%以内。回撤支配标的10%,正在此根蒂上寻求最大的收益弹性,收益危害比的标的是3:1。怎样发现优质转债?重点是对这个资产的透彻理会,善用它的资产属性,构修战术阐述转债的上风。研讨转债仍旧要研讨上市公司自己和其股票,这是转债的重要收益起原。咱们最大上风是扶植正在对转债资产的理会上,不少机构老是实验把转债归为债券或者权柄,而咱们把它当成一个奇异的另类资产,既不是权柄、也不是债券,它便是可转债,有着奇异的收益起原和危害属性,遵照这个资产自己去研讨和计划战术,故纽达的转债战术出现正在墟市上是比拟领先的,并且合连性不是很高。

同时,转债是有性命周期的,过去10年均匀存续2.2年,遭遇上涨就大概强赎退出,不像股市只消上市公司不退市就继续存正在。咱们永久正在寻找转债最好的机缘,转债价值越高,离债底越远,股性就越高,同时回撤维护也会变小,防守性变弱;而假若价值太低,债性会很强,收益弹性相对应变差。故适合投资的机缘原本只要一段很短的时候,咱们只正在转债最好的时光和它“讲爱情”,正在最好的机缘买入。

券商中邦记者:近期,可转债迎来了一波强赎潮,众家上市公司宣告提前赎回,同时转债基金的仓位也创下新高,不少转债的价值不再低廉。怎样对待这一征象,有人以至以为长达四年的可转债牛市终止了?

邬雄辉:第一,转债强赎显示赢利退出,看待上市公司和投资人都是利好。而投资人能够遴选转股卖掉或者转股持有,持有的话即从债权人造成股东。但老是会有片面投资人忘了转股或者忘了卖,终末只可通过强赎结算收回本金和当期未应计利钱。因此要长远理会强赎的属性。强赎是利好并不是危害,对这片面“善忘”或者“冗忙”的投资者,忘掉操作才是危害,才是利空。小我投资者正在转债强赎勾留贸易前卖出转债或者转股,或者勾留贸易后三个贸易日内的终末转股限期前,必然要掀开账户转股卖出或者转股持有,避免遭受不需要的失掉。

第二,假若真的遭遇强赎,外明初始转债投资者都邑有比拟好的收益。转债价值高不代外估值高,绝对价值高了,转债的投资难度变高,但不必然是估值高。转债估值是很丰富的编制,不行简易和转债价值、转股溢价率崎岖简易挂钩,需从完全战术来对待。对统一个标的,从分歧战术起程会得出分歧结论,例如下修博弈战术,转债价值低、转股溢价率高,这是下修的先决要求,下修博弈就只可找这类型的标的去结构;但这类标的大概不适合买入持有。

第三,墟市上的任何时候点都有人看众看空,任何时分都有分歧声响,这才是一个足够博弈的墟市。“可转债牛市终止”这一概念,从2021年年中起初就存正在,但转债到目前为止的合座出现,虽然没有2019年2020年牛市出现好,但横向对照其他股票资产,仍旧出现更好的,最大回撤更小,绝对收益高。我以为现在确实有极少高估值标的存正在,不再是随处黄金的时分,投资机构要有相应的战术把估值合理和被低估的标的挑选出来。过去几年转债估值的合座上涨,外现了振作开展的墟市应有的估值抬升,我还不以为转债墟市目前估值独特高,转债的牛市并未终止。

邬雄辉:转债墟市过去相对小众、近几年特别旧年才振作开展起来。投资者和投资机构也有理解和研习的经过;其次,转债短长线性的资产,条件繁众,相对股票丰富。咱们依然研讨和投资众年,也仍旧时时有新的理会和认知。同时,过去几年咱们重复推敲怎样更好地讲授可转债,并众次迭代和投资者疏导互换的实质,呈现让投资人迅疾理解和授与新事物,也不是件容易的事。

邬雄辉:大概性很低,证监会的可转债处分手段于2021年头才落地、沪深贸易所的贸易新规旧年8月才执行,监禁计谋已相对完备,墟市运转也安稳,短期内正在出台计谋的概率不高。合连文献中,监禁认同可转债正在抬高直接融资比重、优化融资构造、巩固金融任事实体经济本领等方面阐述了主动效率。下修轨制是维护转债投资者的轨制,适应监禁连续加紧投资者维护的大目标,同时也能大大消浸转债违约的概率,有助于转债墟市的开展,消浸上市公司融资难度,让金融更好地任事实体,竣工做大做强,转债下修轨制被铲除的概率很低。

邬雄辉:转债最重要的收益起原仍旧权柄,咱们对今明两年中邦血本墟市是比拟乐观的,股票墟市好,转债必然不会差。咱们对权柄墟市乐观的因为一是财务宽松,正在如许的大配景下,血本墟市大约率会有好的出现;二是继续今后中邦所出现的韧劲,阅历疫情三年后,从核心到地方各级政府和全民都正在拼经济,血本墟市活动水准不错。现在不管从融资、收益角度来看都是乐观的,从数据来看从旧年到现正在,转债融资营谋也正在扩大。

看待转债另日的开展,咱们比拟确定的是会赓续供需两旺,另有较大的开展潜力。跟着更众机构理解到这种资产,会有更众资金进入造成良性轮回。

邬雄辉:外面上是,但本质否则。外面上,转债有转股溢价率,假若最终强赎退出,终末都邑收敛为零。但转股溢价率正在转债的存续时代是振动的,咱们到场转债的时代,假若转股溢价率正在抬升,咱们大概比股票的出现还好;正在过去三年众的股市上涨或者反弹时代,咱们的战术出现全体能够媲美股票众头,便是有估值抬升的收益。现在转债依然靠近500只,其行业、观念笼盖面都依然很广,给投资人特殊丰裕的标的遴选局限,给与转债正在牛市中的出现很大空间。牛市中战术应用恰当,转债也大概跑赢股票资产。

邬雄辉:特殊众。转债贸易量里有很大一片面是小我正在做T0,纯手工贸易。这片面资金界限不大,但换手率独特高,奉献了良众的活动性。别的,也有为数不少的小我投资者运用双低(低价和低溢价)的战术正在做转债投资。

邬雄辉:假若对股票没有念法,那能够上市就卖出,也能避免强赎告示颁发时忘掉卖出或转股的危害。假若资金比拟富余并且平素也有盯盘,能够守候到强赎告示后再卖,可是中心会有振动。

邬雄辉:咱们目前年化收益率是超出这个数字的,并且最大回撤不足股票资产的1/3,但合规的因为,咱们这里未便利披露完全的数据。同期咱们的收益、回撤、夏普都大幅跑赢中证转债指数,外现了特殊好的逾额收益本领。

-

支付宝扫一扫

支付宝扫一扫

-

微信扫一扫

微信扫一扫

![注册免开户]的MT4原油期货交易体验;_国内原油期货行情](/img/jymcv_forex_272.jpg)