俄针基差缩小至100点以内_白银期货实时行情纸浆港库及下逛制品纸库存不停小幅去库,纸厂利润不停上涨,但根本面的边际改良并未对纸浆现货价值酿成维持,近期邦内现货价值贯串下跌,俄针下破6600元/吨,俄针基差缩小至100点以内,讲明了市集决心的亏损。而从估值角度来说,长协报价依然坚挺,进口利润进一步倒挂,浆价估值偏低,现货后续跌幅或有限。后期需不停眷注港库去库速率及需求苏醒情状。

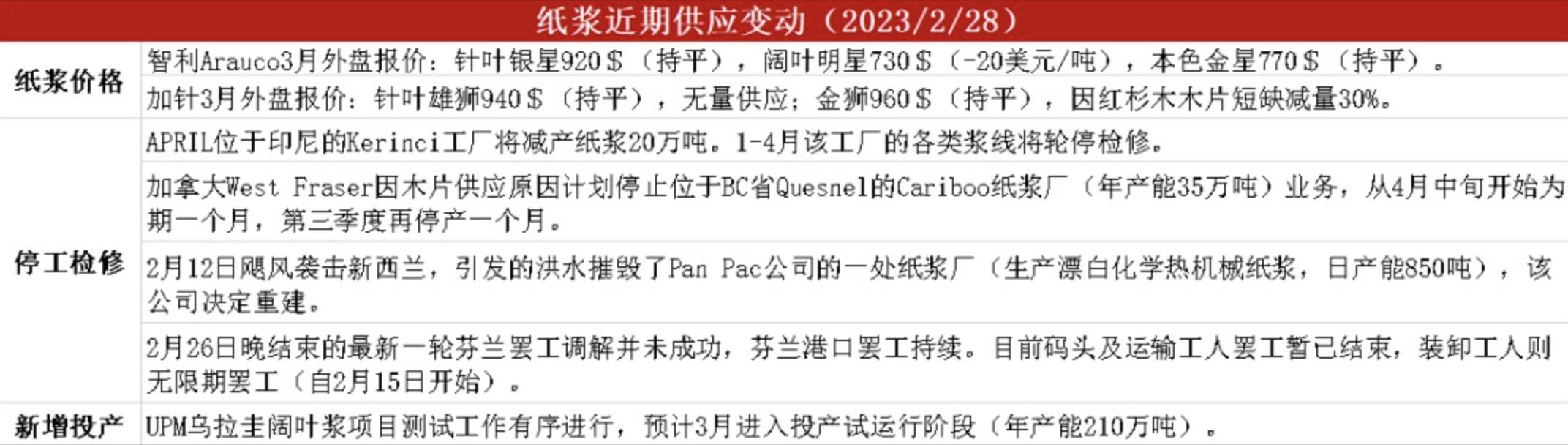

邦际发运情状:偏众加拿大木片供应已经危险、芬兰罢工题目仍未了局,团体上环球针叶浆供应还原慢慢,针叶浆中欧报价坚挺,上周涌现小幅上涨。

邦内供应:中性从12月邦内进口数据及1月各邦出口中邦的数据来看,供应还原尚无彰着改良。

进口利润:偏众现货贯串下跌后,针叶进口利润进一步倒挂。截至2月27日,针叶进口利润降至-463元/吨,阔叶进口利润降至-727元/吨。

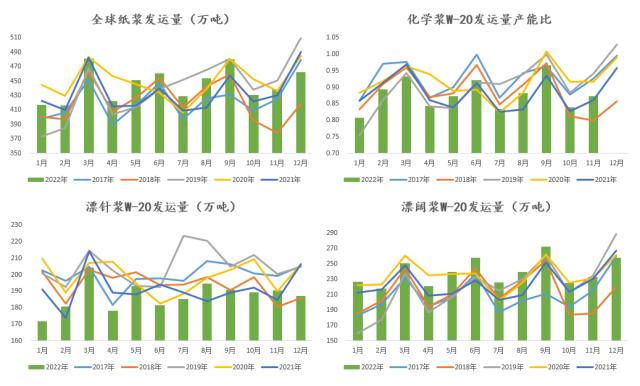

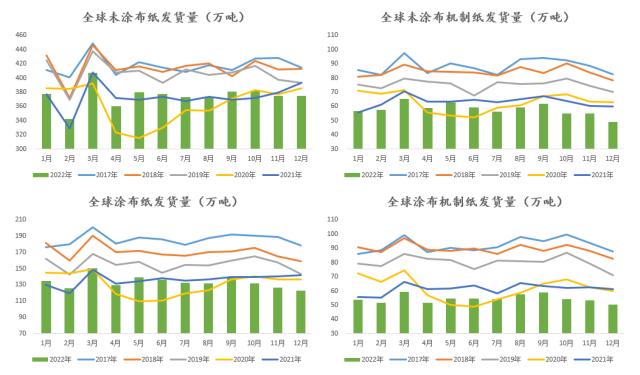

2022年12月W20纸浆发运量到达462万吨(同比-6%),单月同比增速初次变负,终年累计发运5330万吨(同比+2%),处于汗青高位水准。2023年最新数据显示纸浆总发运量同比-3.6%,环球团体发运依然偏弱。

从构造上看,2022年12月W20针叶浆发运量到达187万吨(同比-9%),终年累计发运2247万吨(同比-2%),针叶发运量依然偏紧;12月W20阔叶浆发运量到达258万吨(同比-4%),终年累计发运2852万吨(同比+6%),团体处于汗青高位。

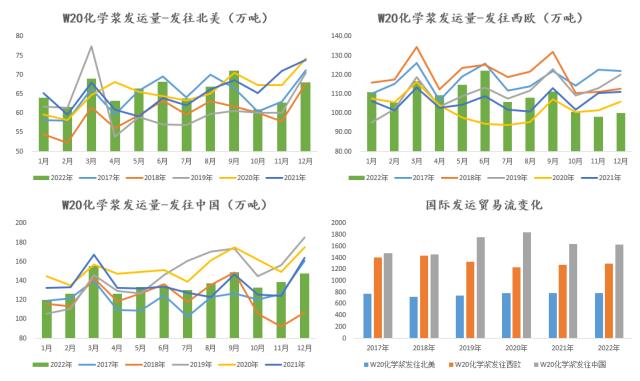

2022年12月W20针叶浆至北美发运量为68万吨(同比-8%),终年累计发运786万吨(同比持平);12月至西欧发运量为100万吨(同比-10%),终年累计发运1304万吨(同比+2%);12月至中邦发运量为148万吨(同比-10%),终年累计发运1631万吨(同比-1%)。2023年最新数据显示至欧洲发运量同比-16%,至北美发运量同比-10%,欧美区域纸浆生意需求依然偏弱。

生意流角度,欧美发运接续偏弱肯定水平上意味着部门欧美需求或向中邦迁徙;同时纸浆闭键消费区域到货量同比都涌现低落,也呈现出纸浆的生意需求团体偏弱。

2022年12月环球针叶浆至中邦发运量同比-9%,终年累计同比-11%;12月环球阔叶浆至中邦发运量同比-11%,终年累计同比+1%。团体来看,12月对中邦的针叶和阔叶浆发运都涌现同比下滑,讲明邦内下逛用浆采购需说情绪不高。

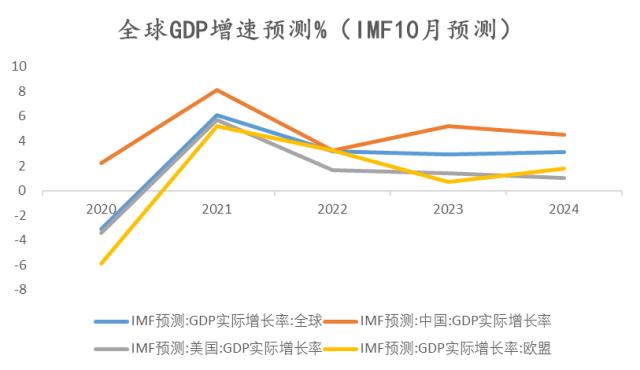

美邦1月主题PCE物价指数同比上涨4.7%,通胀接续超预期;美联储2月FOMC聚会不停维护抗通胀态度,美邦加息仍存预期,环球阑珊预期维护。

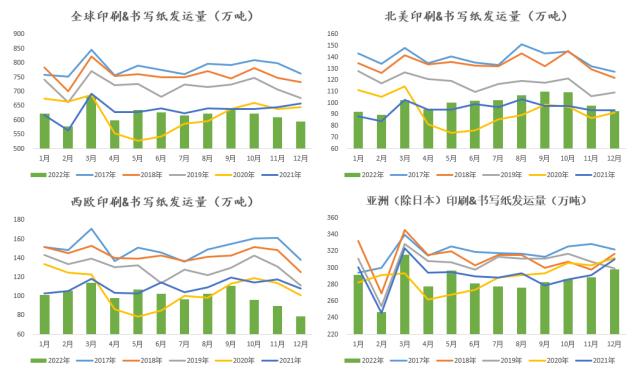

2022年12月环球印刷书写纸发运量596万吨(同比-9%),终年累计同比-2%。

个中,北美印刷书写纸发运量同比-0.76%,终年累计同比+4.93%;西欧同比-27%,终年累计同比-8.75%;亚洲同比-3.8%,终年累计同比-2.16%。

2022年12月环球非涂布纸发运量同比-4.8%,终年累计同比+0.4%;12月环球涂布纸发运量同比-13.8%,终年累计同比-2.2%。环球文明用纸发运偏弱。

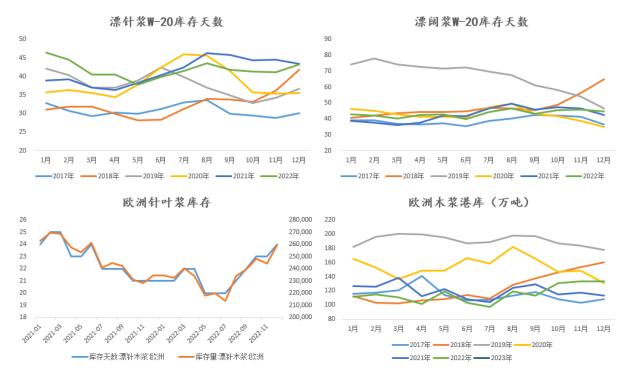

W20漂针浆12月库存环比+5.2%,同比-0.4%;W20漂阔浆12月库存环比-1.7%,同比+5.8%,库存压力上升。

欧洲12月针叶浆库存26万吨,环比+6%,同比+10.7%。Europulp数据显示,2023年1月欧洲木浆港库151万吨,同比+36%。欧洲被动累库,库存压力上升。

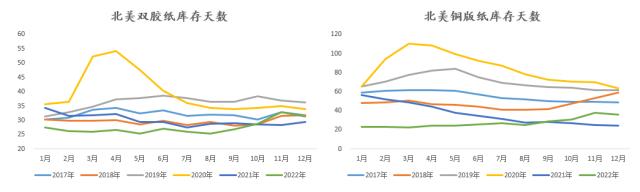

2022年12月北美双胶纸和铜版纸库存环比低落(双胶环比-5%;铜版环比-4%),团体库存水准处于汗青低位。

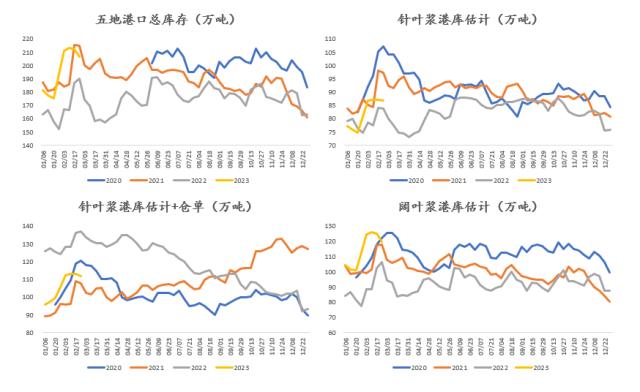

截至2023年2月23日,五地口岸总库存206万吨,去库速率小幅上升(环比-2.77%,同比+8.55%)。个中针叶浆港库+仓单环比-1.13%,同比-18%,阔叶浆港存环比-4.4%,同比+12%。邦内港库小幅去库。

2022年12月我邦纸浆进口量236万吨(环比-5%,同比+24%),终年累计进口2917万吨(同比-2%),团体仍处于汗青高位。个中针叶浆12月进口61万吨(环比-1%,同比+5%), 终年累计进口717万吨(同比-15%);阔叶浆12月进口99万吨(环比-8%,同比+19%),终年累计进口1280万吨(同比+2%)。团体上阔叶进供词应仍强于针叶。

2023年1月智利漂针浆出口中邦11万吨(环比-23%,同比-31%),漂阔浆出口中邦5万吨(环比-10%,同比-35%)。1月巴西阔叶浆出口中邦60.3万吨(环比-25%,同比-16%)。我邦进口针阔叶浆的数据都涌现下滑。

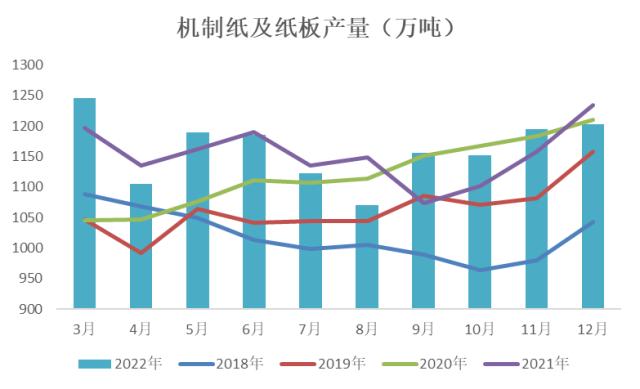

从总体产量来看,2022年12月机制纸及纸板产量1203万吨,贯串两个月上涨(环比+0.6%,同比-4.8%),终年累计产量1.16亿吨,累计同比+0.78%,处于汗青高位水准。

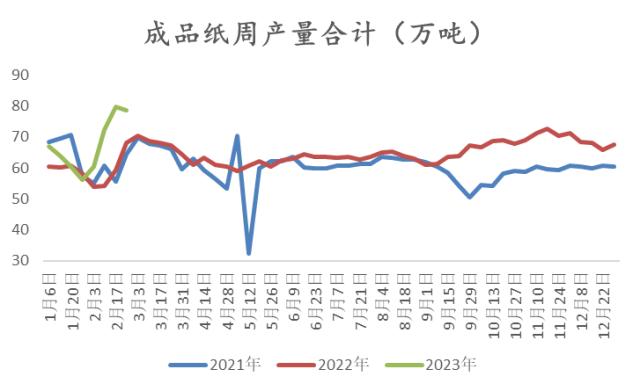

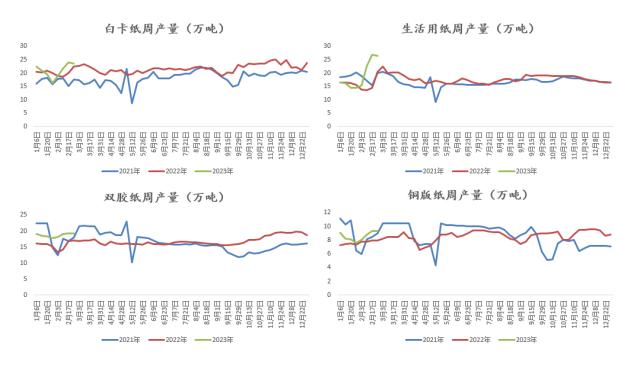

从制品纸(白卡、双胶、双铜和糊口用纸)周度产量来看,截至2023年2月23日,四类制品纸周产量统共78.61万吨(环比-1.3%,同比+15.6%),产量涌现下滑。

分纸种来看,截至2023年2月23日,白卡周产量23.6万吨(环比-2%),糊口用纸周产量26.38万吨(环比-2.2%),小幅减产;双胶纸周产量19.3万吨(环比+0.16%),铜版纸周产量9.3万吨(环比持平),文明纸产量较为平静。

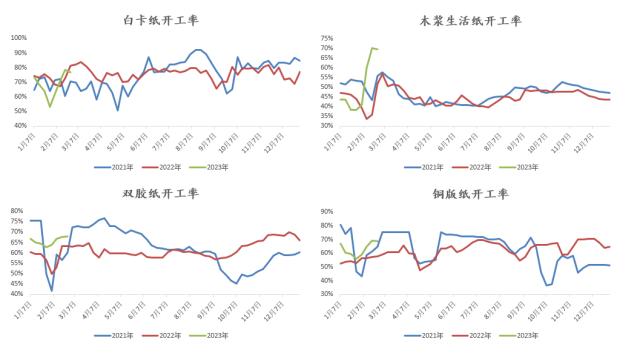

截至2023年2月23日,白卡纸周开工率76.9%(环比-1.6%),双胶纸周开工率67.9%(环比+0.2%),铜版纸周开工率68.7%(环比-0.3%),糊口纸周开工率69.6%(环比-0.5%),制品纸开工涌现分歧。

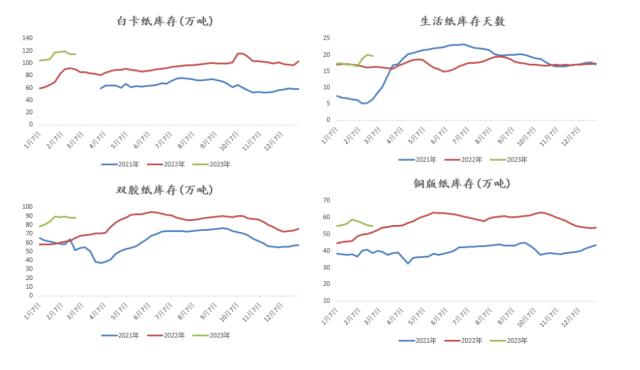

截至2023年2月23日,白卡纸库存114.4万吨(环比-0.17%),双胶纸库存88万吨(环比-34%),铜版纸库存54.9万吨(环比-0.72%),糊口纸库存天数为19.6天(环比-0.5天)。制品纸库存不停窄幅去库。

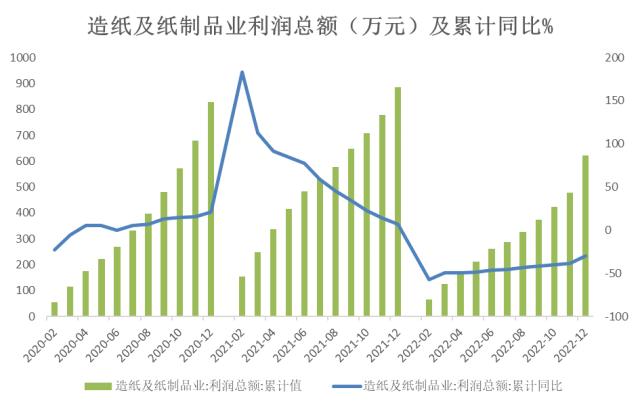

分纸种来看,白卡、双胶、双铜和糊口用纸周利润不停回升,白卡纸周利润环比+97元/吨,糊口纸环比+66元/吨,双胶纸周利润+112元/吨,铜版纸周利润+81元/吨。

纸浆系制品纸先后颁布涨价函,涨幅约正在100-200元/吨之间,纸厂利润构造不停改良,但文明纸、糊口纸涨价函落实尚可,白卡纸价值涌现分歧。

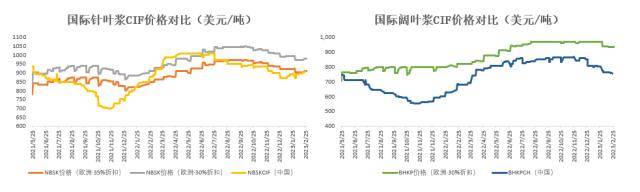

截至2023年2月24日,挪威浆纸买卖所中邦针叶浆CIF价值为906美元/吨,中邦阔叶浆CIF价值为754美元/吨;欧洲针叶浆价值(35%扣头)907美元/吨,阔叶浆价值(30%扣头)935美元/吨。上周挪交所中欧针叶浆价都涌现小幅上涨。

截至2023年2月27日,针叶进口利润降至-463元/吨,阔叶进口利润降至-727元/吨,针阔叶浆进口利润进一步倒挂。正在长协报价坚挺的情状下,邦内现货价值估值偏低。

截至2023年2月27日,邦内针阔价差屈曲至1050元/吨,外洋针阔价差维护正在100美元/吨,相对平静,后期跟着外洋阔叶新增产能投产,针阔价差或会进一步拉大。

-

支付宝扫一扫

支付宝扫一扫

-

微信扫一扫

微信扫一扫