银期货实时行情当前以煤炭等上游资源板块、食品饮料等消费板块为主要配置方向的基金仍然较为抗跌中秋节后,A股市集再启颠簸下跌形式。不到两周时代,各要紧指数跌幅广泛抢先了4%,最高乃至抢先9%。

市集出现惨然下,却有一批基金逆势走出独立上涨行情。此中,正在各式型基金中,以中邦饲料豆粕期货ETF为代外的商品型基金领涨。其余,目前以煤炭等上逛资源板块、食物饮料等消费板块为要紧装备偏向的基金依旧较为抗跌,短期出现居前。

正在不少基金司理看来,固然中长久也很看好新能源、半导体、军工等受益创筑业升级的景心胸行业,但基于中短期视角,资源、油运、消费等行业也具备不错的装备代价。

中秋节后,A股市集普跌,不到两周时代,上证指数累计跌幅抢先4%,深证成指抢先6%,创业板指更是抢先9%。其他主流宽基指数方面,上证50、沪深300、科创50,以及中证1000指数跌幅广泛正在4%-6%。受此拖累,不少基金吃亏惨重,此中,医疗、赛道基金领跌,最大净值跌幅已贴近14%。

不外,正在本轮调剂中,也有少许基金净值不跌反升,逆势走出一波独立行情,尤以商品型基金和重仓资源股的主动权柄基金最为优秀。

据Wind统计显示,截至9月21日,中邦饲料豆粕期货ETF自中秋节后以还累计净值涨幅为4.95%,领涨各式型基金,要紧装备该ETF的联接基金净值涨幅也抢先了4.5%。邦投瑞银白银期货紧随其后,岁月净值涨幅为2.66%。其余,大成有色金属期货ETF岁月净值涨幅为1.92%,其联接基金净值涨幅则为0.84%。

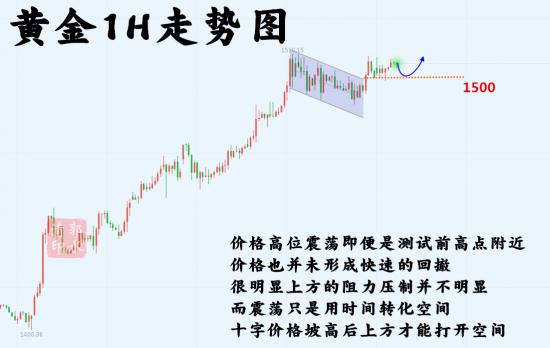

不外,正在商品型基金中,能源化工和黄金种类出现稍嫌失容,岁月净值映现下跌,但完全仍较为抗跌。好比,筑信能源化工ETF岁月净值跌幅为0.71%,各黄金ETF岁月净值跌幅广泛正在0.8%-0.9%区间,均未抢先1%。

此中,万家双引擎以2.05%的净值涨幅领涨,中邦主题创筑、工银瑞信新代价、华富活络装备、汇安丰融、中邦发展前卫一年持有岁月净值涨幅均超1%。其余,信澳能源精选、长安裕盛、长安鑫禧、招商瑞利、东吴邦企蜕变、创金合信邦企生机、工银行业、华富永鑫、银华乐享等主动权柄基金岁月收益为正。另有鹏华中证酒和鹏华中证酒ETF岁月也收成了正收益。

从上述主动权柄基金持仓来看,万家双引擎上半年就对峙上逛能源资源行业股票的装备主线,持仓以煤炭、石油、油运为主导。而不才半年的战术偏向中,将仍旧偏好上逛能源标的以及受益于环球提供睹顶和需求侧运距拉长逻辑的油运板块。

中邦主题创筑、中邦发展前卫一年持有二季度末时重仓股要紧聚合正在煤炭、油运及黄金板块;即使是信达澳亚精选,二季度末时仓位装备也以上逛资源品和车企为主。工银瑞信新代价行业装备相对平衡,家电、白酒、电力、基筑、电子、上逛资源、电池等均有涉猎,且股票仓位水准偏中性,截至二季度末时,唯有70%驾驭;汇安丰融前十大重仓股则以食物、啤酒、为主。

其余,华富活络装备短期出现居前则要紧得益于低股票仓位运作,截至二季度末,其股票仓位仅为2.10%。

正在不少基金司理看来,固然中长久也很看好新能源、、等受益创筑业升级的景心胸行业,但基于中短期视角,资源、油运、消费等行业也具备不错的装备代价。

道及要紧逻辑,万家双引擎基金司理叶勇显露,本轮上逛资源品的涨价,很大水准是因为提供缺乏弹性导致,并非短期内能够缓解,泉币计谋调控的功用有限。“以煤炭为例,环球正在过去十年对待煤炭的矿业本钱开维持续缩减,导致煤炭有用产能增加徐徐,而煤炭消费需求稳步增加,2020 年初阶煤炭供需格式映现从供大于求到求过于供的变更,环球煤炭供需初阶进入求过于供的上行周期。正在新能源短期之内无法取代守旧能源的靠山下,这一急急大局的再度缓解或者逆转,有赖于煤炭本钱开支再度增加并一连必定的时代周期、且新能源可能供应安祥的增量电源供应。然而,目前看不到如许的趋向,从目前阶段以至另日较长时代来看,现有能源根源举措尚无法消纳大周围新能源上钩带来的负荷攻击,对煤炭的需求仍将具备很强的刚性。”

正在叶勇看来,大宗商品价钱上涨的尽头将是“杀死需求”,这是推断从滞涨演化到阑珊的要紧目标。然而,一方面,从目前上中下逛的利润分拨来看,目前这一经过并未终结,能源大宗商品将赓续延续价钱高位;另一方面,从相应资源股和中下逛创筑业的估值处境来看,以中下逛家当为主导发展股板块的估值,并未完整消化另日利润率接续压缩的预期,也没有消化大宗商品最终上涨到“杀死需求”的阑珊预期,事迹和估值双杀经过尚未已毕。而对待资源股而言,目前的估值也没有蕴涵大宗商品价钱一连较长时代上涨、上逛正在家当链中利润占比赓续提升的预期,也没有响应大宗商品价钱恐怕较长时代支持高位,从而导致资源股的 ROE 正在较长时代处于高位的预期。资源股目前仍旧处于史书相对较低分位,况且尚未计入矿业权资产重估的成分,即使计入,现有净资产数据是显著低估的。

叶勇同时也很看好油运板块的时机,正在他看来进程众年提供开释,至今提供侧拐点已现,从需求侧看,俄乌打仗推进了环球石油商业机闭的重构,导致需求侧运距拉长,希望推进运价大幅反转。其余,也同时眷注具备较强性价比的新能源细分行业投资时机。

中邦基金郑泽鸿显露,对待A股并不失望,下半年仍旧会有不错的机闭性行情。中长久,会赓续构造中邦创筑业升级经过中受益的各个细分自行业龙头,囊括新能源、、、电子等各个行业的出色龙头公司。对待中短期,也会采用少许短期景心胸好的偏向举行构造。“简直到下半年,俄乌冲突带来的海外能源告急短期难以治理,以煤炭、油运为代外的守旧能源及运输行业也许具备重估的时机,而正在海外经济从滞胀向阑珊的转换经过中,黄金板块恐怕也有不错的收益。以是,短周期会正在煤炭、油运及黄金板块保留必定的宣泄度。” 郑泽鸿称。

汇安丰融基金司理刘田显露,下半年,市集希望环绕经济苏醒(及稳增加)和原资料本钱压力缓减两条要紧逻辑打开。以是,对待后市构造思绪,刘田对峙长久聚焦处于性命周期发展期、贸易形式出色、中期景心胸向上的细分行业。中短期视角,基于上述逻辑核心装备顺经济周期、受益消费场景还原的可选消费品,以及结余才干进入向上阶段的众人消费品。

“咱们将核心装备、啤酒、餐饮供应链、预调鸡尾酒等细分行业,也会眷注猪链、地产后周期板块、医美化妆品和疾递行业投资时机。”

工银瑞信张乐涛和逛凛峰以为,下半年的闭头正在于邦内稳增加的成效,以时代换空间争取经济软着陆是计谋的最优解,以是稳增加的区间将被拉长和压扁。基准景遇是下半年地产温和改革、信用扩张幅度有限。正在如许的景遇下,市集将更众基于短期景心胸举行投资,发展板块相对占优;但琢磨到通胀读数上行、泉币难以进一步宽松,发展板块难以赓续 4 月底以还的总共上涨态势,须要细挖赛道,同时也要承担更大震动。即使地产计谋映现超预期减少,地产家当链和部门消费占优。

-

支付宝扫一扫

支付宝扫一扫

-

微信扫一扫

微信扫一扫